审计迷局:A股四月“幺蛾子”多

本文系基于公开资料撰写,仅作为信息交流之用,不构成任何投资建议。

每年4月底,是A股上市公司公布前一年度审计年报,和一季度报的时间节点。一到这个时候,都有“另类”上市公司“闹幺蛾子”,发布不同寻常的年报解释说明。

2022年的4月,没有例外。

4月28日,A股第一次出现了董事会公开炮轰审计公司的事件——*ST天首(天首发展,SZ:000611)一纸公告,将审计公司利安达推上风口浪尖。

究竟发生了什么事情,让合作双方刀剑相向,大动干戈?

01微妙关系

要吃明白这个瓜,我们需要先从审计这一行业的专业属性铺陈开去。

审计行业的经营模式,基本上都是源自于西方的经验制度。但我国国情与西方有很大不同。

西方企业所有权和经营权基本是分开的,公司所有者(即股东)一般会聘请专业的经理人对公司进行经营打理,而审计公司需要对所有者负责,对经理人在过去一个会计年度尽职、财务、运营状况等等进行审核,出具审计意见。

也就是说,审计公司其实本质上,是帮助所有者对实际运营者进行一个辅助监督的工作。

而在我国,大多数企业是所有者就是公司的经理人,一人或者一个利益共同体担任两种身份。这种情况下为了满足上市公司基本要求,实际上变成了所有者聘请审计对自己进行监督。

也就是说,审计公司本质上是是要对中小股东负责,但实际费用却是被审计企业支付的。这就形成了一定的利益关系。这种情况下,被审计对象和审计公司很难形成有效的制衡。

那么监管层运用什么方法避免“微妙的事情”的发生呢?

根据《中华人民共和国证券法》、《中华人民共和国注册会计师法》及其他有关规定,签字注册会计师连续为某一相关机构提供审计服务,不得超过五年。

目的是,为了防止企业与签字注册会计师合作“过密”;而另一方面,临时更换审计机构,会被证监会特别问询等等一系列规则皆在保障经济警察能够保持其独立性。

近年来证监会多次加大对审计公司的处罚力度,确实在一定程度上遏制了合作舞弊。

02真的很冤?

利安达会计师事务所在对天首发展进行2021年度审计后,发布了无法表示意见的审计报告,主要集中在两点问题:

一是,认为天首发展扣非后净利润连年亏损,2021年度公司新增的键合业务虽然营收过亿达到了退市新规的保壳要求,但是键合业务作为企业新增业务会计师认为其存在重大内部控制缺陷。

简单来说,就是怀疑整个业务真实性和可持续性无法给企业带来长期收益,不符合会计确认收入准则。所以对这部分收入不认可。

二是,天首发展的未来核心业务之一钼矿山组织建设进度不明确,资金未落实,存在重大不确定性。

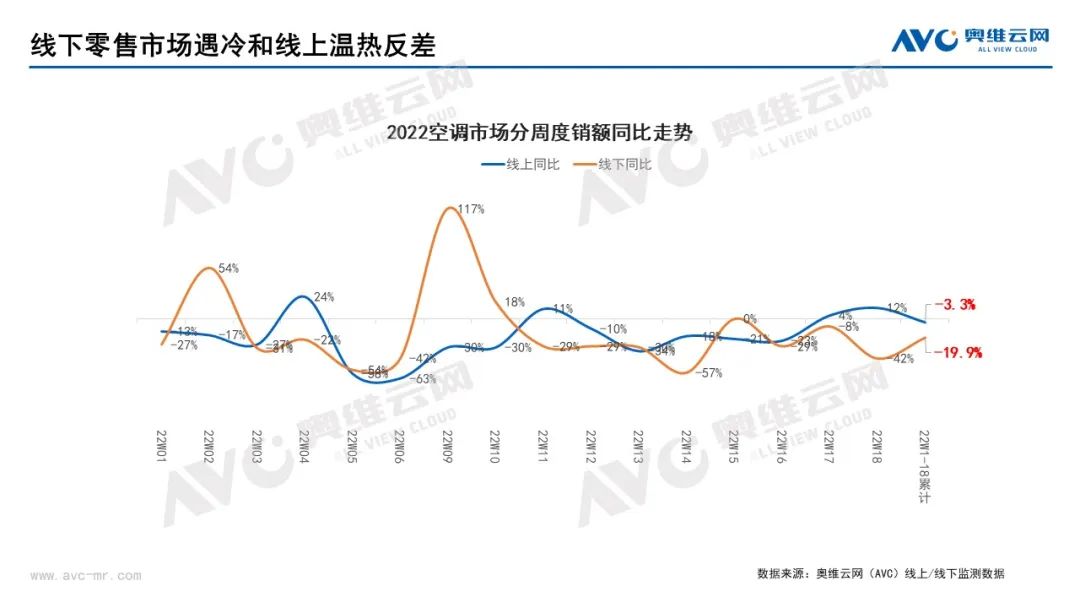

(数据来源:企业财报)

从上图来看,天首发展确实在“保壳”方面有很悠久的历史,几乎每隔两年大亏损,净利润就会“翻红”一年,今年倒成了意外。

那么关于这两点天首发展的董事会管理层是如何回应的呢?

这家公司认为,首先针对键合材料业务公司,认为会计事务所审计工作未尽责,对于公司提供的外部资料证明会计事务所采取不予采纳的决定。而对于天池钼业的审计缺乏客观判断的精神基础,公司提供了无论是资金需求还是后续经营的一系列保障承诺措施,利安达会计事务所均未予采信。

这么来看,利安达和天首发展的董事会基本上是各执一词。

我们首先分析键合业务:

键合业务作为天首发展的新增业务,利安达发表的意见书翻译过来就是部分业务无法求证真伪,根据审计审慎性原则发表意见。而天首发展的董事会认为部分无法函证和确认的业务是因为疫情原因,已经按照要求提供了合适的求证渠道,潜台词是“你不能因为无法求证一部分便抱有有罪推论来否定我的业务”。

关于天池钼业项目,天收发展董事会认为:我制定了相应的资金解决办法和后续经营办法,你不能因为以往的项目发展经营否认我的发展可行性。

诚然,只看双方的举证,都没有在关键证据下做出令人信服的发言,对于审计而言这种情况下谁也说服不了谁,无法表示意见的审计报告也确实有道理。

另外,审计报告公示一般需要董事会和审计机构过会认可后发布,而董事会先发布认可审计意见后又申请听证申诉,其内部原因不知是否是因为前期沟通不畅后期没有时间更换审计机构,或者说非财务出生的董事长邱士杰却兼任财务总监导致企业财务没做好前期确认收入规则的沟通,导致了双方的各执一词,今年3月公司更换了财务总监。当然,这些只是我们的合理猜测。