以欧盟为鉴 推演国内碳交易投资路径

导读

我们梳理欧盟碳交易定价体系建设&碳市场三阶段改革过程,认为国内碳交易体系仍有较大完善空间,碳价长期走势有望超预期,带来新能源运营、再生资源等投资机会。

摘要

欧盟碳交易体系经历三阶段改革,实现碳配额供需匹配,引导碳交易价格趋于合理。

1)欧盟成员国碳交易主体包括碳排放配额、碳信用、碳税,欧盟碳排放权交易系统(EU ETS)交易产品为碳配额。2)EU ETS经历三阶段的改革,配额上限与免费配额量逐步收紧,配额测算方法改为以基准线法为主,超额排放的罚款力度加大,引入碳信用进行交易。3)欧盟采用线性削减年配额总量的方式,结合市场稳定储备机制,控制配额供应过剩的情况,在获得实际碳减排效果的同时,也控制碳价趋于合理化。

欧盟碳边境调节机制(CBAM)推动中欧碳排放相关方法论接轨,国内碳交易体系逐步完善有助于降低碳边界税干扰。

1)欧盟计划通过出售CBAM证的形式,向造成碳排放量大同时碳泄露风险高的产品加征碳边界税。2)中国是欧盟目前最大的进口商,中国向欧盟出口的碳排放密集产品将面临CBAM证造成的碳边界税压力。3)在碳边境调节机制压力下,我国碳交易体系有望在方法论建设、覆盖行业削减量和碳配额定价等多方面对标EU ETS体系,国内碳排放交易市场获得明确的借鉴目标。

对标欧盟EU ETS体系,伴随全国碳交易市场逐步成熟,碳交易价格长期走势有望超预期。

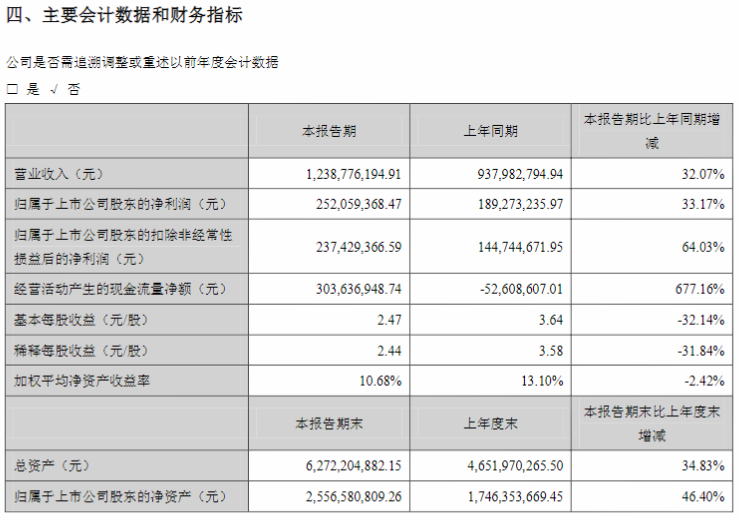

1)9家地区性碳交易市场已初具规模。截至2021年6月30日,碳配额累计成交4.81亿吨,成交总额近114亿元,总成交均价为24元/吨,累计成交碳信用3.15亿吨,其中97%的碳信用交易品种为CCER。2)全国碳排放权交易系统于2021年7月16日上线。在地方交易所成熟运作的基础上,全国与地方碳交易市场短期内将处于并行互补的状态,长期来看,地方交易市场预计将纳入全国碳排放交易体系。3)为应对CBAM碳税压力,全国碳交易体系有望对标EU ETS,参照EU ETS改革的路径,陆续纳入高排放行业,通过控制配额上限及引入有偿发放机制等手段,增加CCER及碳远期等交易产品,逐步形成合理且稳定的碳定价机制,长期来看,碳交易价格有望超预期。

投资建议:以欧盟为鉴,推演国内碳交易投资路径。

在碳交易价格上升叠加央行绿色信贷政策的背景下,推荐垃圾焚烧和再生资源两个板块:1)垃圾焚烧:生活垃圾焚烧是生物质能源的重要部分,将在碳减排推进过程中通过抵押CCER等方式获得融资支持,降低财务费用率,同时改善现金流,推荐垃圾焚烧龙头旺能环境、三峰环境、绿色动力、瀚蓝环境、高能环境、伟明环保与上海环境。2)再生资源行业:具备隐形碳税创造能力的再生资源类龙头为受益标的,如再生PET、生物质再生柴油、再生金属等行业的龙头,如卓越新能、浙富控股等。

风险提示

政策推进低于预期、碳价格低于预期。

正文

1. 欧洲碳排放权回顾:三阶段改革奠定现有稳固交易体系

1.1 欧盟碳定价方式以碳配额与碳税为主

欧盟成员国碳交易&碳价格的主体为碳排放配额、碳信用、碳税,碳税与碳配额向不同的温室气体排放权定价且不存在重复定价,碳信用是碳配额交易的补充。

碳排放配额:企业有权排放二氧化碳当量温室气体的限额,企业可通过欧盟碳排放交易系统(EU ETS)以拍卖或购买其他企业配额的形式完成当年度碳配额履约清缴。

碳信用:向实施碳减排的企业发放经核证的温室气体减排量,企业购买碳信用抵减温室气体排放。EU ETS于2020年前可进行的交易的碳信用分别为联合国清洁发展机制发行的核证减排量(CER)与联合国履行机制发行的减排单位(ERU)。

碳税:向燃料使用造成的二氧化碳排放加征增值税,碳税并不向发电行业及高碳排放的制造业进行征收。

碳排放配额覆盖的温室气体排放量高于碳税,碳配额拍卖价格低于碳税价格。据美国国家经济研究局数据,2019年欧盟成员国中有15个国家平均向其本国28%的温室气体排放征收碳税,2018年度总碳税收入约为156亿欧元,平均碳税价格为约32欧元/吨。2019年度,欧盟委员会数据表示EU ETS碳配额发放量占欧盟温室气体总排放的56%,年碳配额拍卖收入超140亿欧元,欧洲能源交易所加权平均碳配额拍卖价格为24.65欧元/吨。

1.2 欧盟碳排放权交易系统经历一系列改革

EU ETS已分别经历了第一阶段(2005~2007)试点、第二阶段(2008~2012)深化及第三阶段(2012~2020)改革,配额上限与免费配额量逐步收紧,免费发放配额总量的方法由第一阶段历史法为主逐步转向第三阶段基准线法为主,超额排放的罚款力度加大,引入碳信用进行交易。

第一阶段:作为三年试点,碳配额交易量由2005年3.21亿吨增长至2007年21亿吨,试点成功设立了碳配额价格体系,组建了欧盟成员国间配额自由交易系统,完善了碳排放监测的相关设施。试点阶段由于缺乏碳排放历史数据,碳配额的实际需求低于预测值,根据欧盟委员会的数据,碳配额价格曾于2007年跌至0欧元/吨。

第二阶段:根据第一阶段碳配额供过于求的情况,EU ETS收紧了碳配额上限,部分配额开始采用拍卖的形式发放,允许成员国购买碳信用抵消碳排放,总交易量由2008年31亿吨上升至2012年79亿吨。然而受到2008年金融危机的影响,碳配额仍然存在供过于求的情况,对碳配额定价造成一定影响。

第三阶段:超额排放的罚款力度加强,引入了碳配额总量年度削减1.74%的计划,将拍卖列为主要的配额发放方式,设立了市场稳定储备(Market Stability Reserve, MSR)制度,利用配额拍卖的收入鼓励发展碳减排技术。根据欧盟委员会数据,截至2020年6月,欧盟成员国、英国、欧盟经济区国家参与配额拍卖产生的总营收超570亿欧元。虽然欧盟已采用了碳配额总量削减计划,受金融危机影响,2015年碳配额盈余仍然达到17.8亿吨。欧盟在第三阶段推行了MSR制度应对碳配额供应过剩的情况,第三阶段9亿吨配额延期至2019-2020年通过拍卖发放,配额供给盈余在2019年下降至13.9亿吨。在技术推进方面,5%的配额交易收入(相当于3亿吨配额)用于资助运用碳捕捉与封存技术以及可再生能源创新技术的示范项目。

展望未来(2021~2030):欧盟调整碳配额上限年削减幅度至2.2%,进一步管控MSR储备量及上限,计划将碳配额上限由2020年18亿吨下降至2030年13亿吨,自2026年起不再免费碳配额。碳配额上限方面,MSR储备模式明确为2019-2023年期间流通配额的24%进行储备,2024年起存储比例将下降至12%,自2013年起MSR总量高于前一年度实际拍卖总量的配额自动作废。碳配额发放方面,据欧盟委员会数据,预计向新兴行业、保护受碳泄露影响的行业及欧盟地区低收入国家能源行业等发放超60亿吨免费配额,而参与EU ETS的发达国家及相关高排放行业于2026年起均需通过拍卖获得配额,无法享受免费配额。碳信用抵减方面,第四阶段将不认可国际碳信用作为碳排放的抵减,EU ETS明确参与交易的企业不可使用CER。

1.3 欧盟推行MSR制度显著提升碳减排效果

欧盟第三阶段前期仅采用了线性削减年配额总量1.74%的方式控制配额供应过剩的情况,减排情况有所反复,推行MSR后实际减排量大幅提升。根据欧盟气候行动司数据,2015年及2017年温室气体排放量较前一年不降反升,自2019年MSR生效后,2019年度减排率达到9%,为第三阶段最高。

2.全球碳市场机制加速推进

2.1 国际碳排放量测算方法统一

联合国政府间气候变化专门委员会(IPCC)提供了温室气体统计的方法学指引,使得履行《巴黎协定》各国统计温室气体排放量及减排量口径得到统一。各国使用IPCC方法学统计年度温室气体排放情况后,需上报至联合国气候变化框架公约(UNFCCC)。IPCC提供了电力行业的二氧化碳、甲烷及一氧化二氮的排放量认定方法学,基于能源行业燃料的使用量以及燃料相对应的排放因子计算而得。IPCC根据各国发电行业燃料数据采集的颗粒度、模型测算能力以及燃料排放因子数据库的大小界定了三个层级精确度由低至高的计算方式,各国根据实际情况决定使用何种层级的方式进行统计。

2.2 碳边境调节机制有望2026年实施,中国潜在碳税压力增大

欧盟委员会2021年7月14日提出碳边境调节机制(CBAM)立法草案,拟对部分碳密集进口产品自2026年起征税,将使得中国向欧盟出口的产品存在碳税压力。1)IPCC方法学统一了履行《巴黎协定》各国测算碳排放的口径,使得欧盟可以在国际间横向比较产品的碳密集程度。2)欧盟计划通过向碳密集产品的进口商出售CBAM证的形式,向造成碳泄露风险的高排放行业产品加征碳税。碳泄露指企业为了规避欧盟严格的排放标准而将高排放的企业转移至排放标准较低的地区进行生产活动,而导致全球总碳排放量升高的行为。3)根据欧盟委员会统计,中国是欧盟目前最大的进口商,主要向欧盟进口的产品为工业品、消费品、机械设备、服装等。中国向欧盟出口的碳密集工业品以及使用有色金属作为原材料的机械设备将面临CBAM证造成的碳税压力。

2.3 为减少碳税对贸易扰动,中国大概率效仿欧盟模式

碳边境调节机制对我国出口的贸易压力将促使我国碳市场在覆盖行业和碳配额定价上对标EU ETS的模式,加快完善全国碳排放交易市场体系。1)碳边境调节机制 2023年至2025年为过渡期,过渡期内欧盟成员国将设立第三国制造商的排放数据库,明确进口商参与CBAM证购买的资格,完成进口商向海关申报进口产品明细的准备工作。进口商对于CBAM证购买量的测算以及欧盟海关申报的要求将倒逼中国制造商完善碳排放信息的统计,促使我国碳排放交易市场对标EU ETS,加快覆盖高排放行业的进程,形成完善的相关行业的碳排放测算体系。2)欧盟为防止碳价重复征收,如进口商已在制造商所在的第三国支付了产品的碳价,则可以申请CBAM证的价格抵减。我国将对标EU ETS,引导碳配额定价合理化,应对向欧盟出口产品的贸易压力。

3. 全国碳交易市场上线,地方碳交易初具规模

3.1 碳排放权交易区域试点不断深化

我国自2011年起开展碳排放权交易试点工作,明确北京市、天津市、上海市、重庆市、湖北省、广东省及深圳市7个省市开展碳排放权交易试点。7个试点交易所相继于2014年6月前开市交易,2016年福建、四川交易所陆续开市。试点初期可交易的碳排放权产品为碳排放配额及国家核证自愿减排量(CCER)。碳排放配额(EA)为政府分配给重点排放单位指定时期内的碳排放额度(单位:tCO2e),CCER指经国家发改委备案并登记的温室气体自愿减排量。

3.2 各试点碳排放权交易所交易机制及品种不尽相同

3.2.1 地区碳交易以碳配额与CCER现货为主,已初具规模

目前地区碳排放交易以现货为主,现货产品为各试点地区碳配额及碳信用,碳信用以CCER为主。上海环交所、广碳所、湖北碳交所可交易碳远期产品。

碳配额交易规模:截至2021年6月30日,据各碳交易所数据,我国地区碳配额成交总量为4.81亿吨,碳配额成交总额近114亿元,总成交均价为24元/吨,近两年加权成交均价约为40元/吨,上海环交所、广碳所、湖北碳交所分别累计成交碳配额远期437万吨、1,005万吨、58万吨。近八周,由于各地区交易所履约周期不一致,碳配额周成交量并未呈现明显变化的趋势,成交均价总体呈上升趋势。

碳信用交易规模:据各碳交易所数据,截至2021年6月30日累计成交碳信用3.15亿吨,97%的碳信用交易品种为CCER。碳信用远期交易品种方面,截至2021年6月30日,广碳所累计成交CCER远期28万吨。

3.2.2 地区交易所碳配额总量设定以历史法与基准法结合为主

各地区交易所碳配额总量设定主要采用历史法与基准线法相结合的方法,碳配额发放方式以免费发放为主,其中广州、上海、天津、重庆、深圳、湖北碳排放权交易所配额发放引入有偿发放的形式。

3.2.3 地区碳信用产品主要为CCER

全国7所试点交易所与福建海峡交易所设定碳信用抵减上限,抵减基数为实际排放量或碳配额分配数量,可使用的抵减区间为5%-10%不等。我国CCER为可再生能源、林业碳汇、甲烷利用等自愿减排项目温室气体减排效果进行量化核证,并在国家温室气体自愿减排交易注册登记系统中登记的温室气体减排量(单位:tCO2e)。参与配额交易的企业可购买CCER抵消其碳排放量,交易后CCER应当于国家登记簿中予以注销。CCER交易作为碳配额交易的补充,相对碳配额较低的价格减缓了排放企业履约压力,同时起到鼓励CCER项目实施单位碳减排行为的作用。

各地区交易所碳信用产品以CCER为主,截至2021年6月30日,各地区交易所CCER累计成交量为3.07亿吨,其中上海环交所、广碳所、天津排放权交易所累计CCER成交量为全国前三,占全国总CCER累计成交量的71%。

3.2.4 各地区间未履约企业惩罚措施力度不同

各地区碳排放权交易所处罚力度不同,北京、天津、广州、深圳、福建根据未清缴的配额为基数相应地进行罚款或由下一年配额中扣除,上海直接处以相应罚款,四川处以行政处罚。各地区交易所罚款力度由配额价格的1倍至5倍不等,设有处罚上限的最高为湖北交易所罚款15万元。

3.3全国碳交易市场将加速纳入高排放行业参与碳交易

全国碳排放权交易系统于2021年7月16日上线,地方碳排放交易以及高排放行业碳交易将逐步纳入全国碳排放权交易市场。生态环境部自2020年12月起相继公布《2019-2020年全国碳排放权交易配额总量设定与分配实施方案(发电行业)》、《纳入2019-2020年全国碳排放权交易配额管理的重点排放单位名单》、《碳排放权交易管理办法(试行)》、《碳排放权交易管理暂行条例(草案修改稿)》等政策,明确了全国碳交易覆盖行业、配额设定方法等碳排放权交易实施细则,首批交易主体约2000家电力企业碳排放总量超过40亿吨二氧化碳。作为全球覆盖温室气体排放量规模最大的碳市场,我国碳排放交易市场将逐步把覆盖范围扩大到更多的高排放行业,根据需要丰富交易品种和交易方式,已开展交易的地方碳排放权交易市场向全国碳排放权交易市场过渡,不再开设地方碳排放交易市场。全国碳排放权交易机构成立前,由上海环交所承担全国交易系统账户开立和运行维护等具体工作。

全国碳排放权交易沿用了地方试点交易所碳配额总量设定方式及碳配额交易方式,但在碳交易品种、碳配额发放方式、纳入行业以及处罚力度上与地方试点交易所有所不同。1)全国碳排放交易采纳了上海、天津、广州排放权交易所对于行业设定配额的基准线法作为全国统一的配额分配方法,沿用了各试点交易所的碳配额现货交易线上竞价与线下协议结合的交易方式。2)全国碳排放权交易目前交易产品为当年度碳排放配额现货,并未参考上海、广州排放权交易所引入碳配额远期产品。此外,全国碳排放权交易虽引入CCER抵消机制降低履约成本,但并未引入CCER等碳信用产品进行交易。3)碳配额发放方面,首批参与交易的电力企业采用免费配额发放的形式,未沿用广州、天津等排放权交易所已引入的有偿发放的方式。4)覆盖行业方面,地区试点已覆盖电力、钢铁、水泥20多个行业近3000家重点排放单位,而全国首批碳排放权交易仅引入电力行业。5)处罚力度方面,全国碳排放交易罚款上限低于地方交易所总体水平,对配额履约压力较大的企业实行配额缺口上限制度,减缓了企业的履约压力。

全国与地方碳交易市场短期内将处于并行互补的状态,长期来看,地方交易市场预计将纳入全国碳排放交易体系。1)生态环境部在全国碳排放权交易市场上线政策例行吹风会上表示,地方的碳市场要逐步地向全国碳市场过渡,不再支持地方新增试点,已参加地方碳市场的企业无需重复参加全国碳市场。由于部分地方碳市场的配额测算方式及覆盖行业与全国碳排放市场不尽相同,因此短期内将处于全国与地方碳市场并存的状态。2)长期来看,面临CBAM造成的碳税压力下,全国碳排放交易预计将加快纳入试点交易所已覆盖的高排放行业的工作,并将地方交易所纳入全国碳排放交易体系统一管理,形成全国统一的碳交易价格。

4.以欧盟为鉴,我国碳市场将进一步深化完善

EU ETS经历了三阶段的发展,为解决碳配额供过于求的情况,提高碳交易的实际减排效果,欧盟委员会逐步改进配额发放及交易方式,并增加碳交易品种。1)欧盟碳交易对覆盖的行业排放情况分阶段实行免费配额控制计划,发电企业为最先收紧免费配额发放的行业,工业及民航则先后逐步降低免费配额发放量。2)配额发放方式上,欧盟对行业的配额核定由历史法调整为基准线法,分配方式由最初的免费分配进阶至以拍卖为主,同时引入了碳配额总量削减计划及MSR制度,有效地在第三阶段改善了碳配额供过于求的情况,配额的拍卖价格在第三阶段由最低价格2.65欧元/吨攀升至最高为30.92欧元/吨。3)在碳交易品种上,欧盟自第二阶段引入碳信用交易作为碳配额的补充,欧洲能源交易所开发了月度、季度、年度碳配额期货及期权等衍生品,引导碳配额供需合理化,完善碳交易产品价格发现机制。

为应对CBAM造成的碳税压力,全国碳交易体系将对标EU ETS。参照EU ETS改革的路径,我们认为全国碳排放权交易市场下一步将主要在覆盖行业、配额发放方式以及交易产品上进行深化。

覆盖行业:为实现我国的碳中和的目标以及对标欧盟CBAM证的价格,全国碳排放权交易市场将纳入一系列高排放行业。生态环境部在全国碳排放权交易市场上线政策例行吹风会上表示,已连续多年组织开展了全国发电、石化、化工、建材、钢铁、有色、造纸、航空等高排放行业的数据核算、报送和核查工作,并已委托科研单位、行业协会研究提出行业标准和技术规范建议。全国碳排放权交易将在发电行业碳市场健康运行以后,进一步扩大覆盖行业范围。

配额发放方式:为有效实现企业减排目标,加强碳交易市场的活跃度,纳入全国碳排放权市场的行业交易机制相对成熟后,将实行配额削减计划,各行业分批降低免费配额发放量,并引入有偿分配机制引导碳价合理化,我国碳交易价格将进一步攀升。

交易产品:全国碳排放交易市场现有交易产品仅为碳配额现货,为降低履约企业压力,鼓励碳汇、可再生能源等减排行为,全国碳排放权市场将增加碳信用作为交易产品。此外,由于欧盟CBAM证有效期为2年,与碳配额现货履约清缴年限为1年的时间维度不同,我国碳密集产品制造商为对冲欧盟CBAM证对于向欧盟出口产品价格的影响,将产生对碳配额远期等衍生品的需求。

5. 以欧盟为鉴,推演国内碳交易投资路径

在碳交易价格上升叠加央行绿色信贷政策的背景下,推荐垃圾焚烧和再生资源两个板块。央行近期出台了监管新政,将对金融机构的绿色贷款、绿色债券业务开展综合评价,并纳入评级,目前银行间市场已推出碳中和债务融资工具和碳中和金融债,重点支持碳减排效果显著的绿色低碳项目。欧盟CBAM将带动中国碳交易市场与欧洲对标,国内碳交易价格逐步提升。

推荐:1)垃圾焚烧:生活垃圾焚烧是生物质能源的重要部分,将在碳减排推进过程中通过抵押CCER等方式获得融资支持,降低财务费用率,同时改善现金流,推荐垃圾焚烧龙头旺能环境、三峰环境、绿色动力、瀚蓝环境、高能环境、伟明环保与上海环境。2)再生资源行业:具备隐形碳税创造能力的再生资源类龙头为受益标的,如再生PET、再生油、再生金属等行业的龙头,如卓越新能、浙富控股等。

-

全国碳市场空间将破万亿 普通人也能做“卖碳翁”吗?

2021-07-28 -

谁将率先突破碳期货?

2021-07-27 -

聚焦 | 谁将率先突破碳期货?

2021-07-27 -

央行副行长范一飞:碳市场必须结合中国能源结构 确定未来各时期碳峰值及配额分配

2021-07-27 -

碳交易市场机制面面观 对发电企业有何影响?

2021-07-27 -

我国不断深化碳排放权交易市场建设 地方试点市场收获良好成效

2021-07-27 -

储能投资基金将在伦敦证券交易所上市

2021-07-26 -

电厂真的是碳交易主体吗?

2021-07-26 -

欧盟向钙钛矿研究财团拨款500万欧元

2021-07-25 -

全国碳交易市场启动在即 对电力企业影响几何?

2021-07-23 -

全国碳交易市场一周行情观察和未来趋势分析

2021-07-23 -

IRENA报告显示,2030年可再生能源份额对欧盟经济有利

2021-07-22 -

欧盟新反倾销条例签署

2021-07-22 -

江苏无锡23家电力企业具备碳交易条件 已完成开户

2021-07-21 -

“碳中和”专题系列研究报告 | 碳中和对标与启示(欧盟篇)

2021-07-21