卓胜微进军发射模组, 5G手机拉动射频前端需求

事件:

2021年8月24日,卓胜微发布中报,上半年实现营收23.59亿元,同比增加136.48%。测算2021Q2营收11.76亿元,环比降低0.57%;2021H1实现归母净利润10.14亿元,同比增长187.37%。测算2021 Q2归母净利润5.22亿元,环比增加6.04%。公司整体毛利率57.64%,同比增长4.99%。

点评:

1. 5G手机拉动射频前端需求,品牌客户持续渗透。5G手机快速渗透,国产替代大势所趋,射频前端领域迎来新一轮景气周期,终端设备射频前端价值量大幅提升。2021年智能手机出货复苏,5G手机渗透率持续提升。据Canalys预测,2021年全球智能手机将增长12%,出货量达到14亿部,其中5G手机将占43%。公司高性能射频前端产品已进入多个国内手机厂商供应链,适用于5G手机的创新产品市占率显著提升。

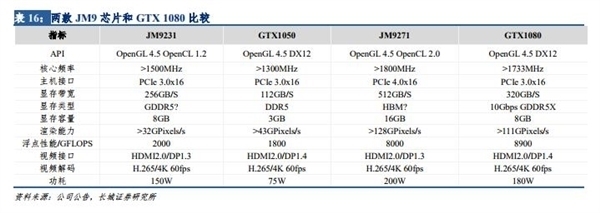

2. 分立巨头地位不可撼动,加码实现滤波器自主化。报告期内射频分立器件实现营收16.61亿元,同比增加70.56%。作为全球最大的射频开关供应商之一,率先采用12寸65nm RF SOI工艺生产高性能的天线开关。2021H1天线开关实现营收7.11亿元,占营业收入的30.13%。公司开展总投资35亿元芯卓半导体产业化建设投资项目,自建SAW滤波器晶圆产线。项目各栋主体已顺利封顶,计划年底投入使用。

3. 接收端模组到发射端模组延伸,完成多元化布局。2020年接收端模组在多家知名手机厂商中量产出货。报告期内,接收端模组实现营收6.13亿元。公司新推出LDiFEM产品,在部分客户中量产出货;5G NR频段的LFEM渗透率逐步提升;Wi-Fi5标准的Wi-Fi FEM模组已于去年量产出货,Wi-Fi6标准的连接模组已通过客户验证。除接收端模组外,公司积极布局5G高增长的发射端模组产品,顺利推出应用于5G NR频段的主集发射端模组产品L-PAMiF,且已在送样推广阶段。

盈利预测:我们预计2021-2023年,公司营业收入将达到49.41/73.81/90.96亿元,归母净利润22.46/31.16/39.38亿元,维持“推荐”评级。

风险提示:(1)5G发展低于预期;(2)国产替代情况低于预期;(3)行业产能紧张,公司产能不及预期;(4)移动终端需求不及预期。

-

国产芯片开始长征,千亿射频龙头卓胜微的转型与突围

2021-08-26 -

BP数据表明我们正在达到峰值能源需求

2021-08-25 -

石油需求弱于许多人的预期

2021-08-24 -

多渠道增强调峰能力 助推能源绿色低碳转型

2021-08-24 -

PV Info Link预计2019年太阳能需求将达到112吉瓦

2021-08-20 -

PV Info Link预计2019年太阳能需求将达到112吉瓦

2021-08-20 -

PV Info Link预计2019年太阳能需求将达到112吉瓦

2021-08-20 -

中国需求疲软可能破坏整个煤炭市场

2021-08-20 -

IEA表示石油供应可能无法满足需求

2021-08-20 -

iPhone 13外观曝光:摄像模组更凸起了

2021-08-19 -

REC Silicon受第二季度需求下降的打击

2021-08-18 -

REC Silicon受第二季度需求下降的打击

2021-08-18 -

石油价格崩盘至更广泛的需求因素

2021-08-18 -

低需求推动整合

2021-08-18 -

对成品的需求增加将增加油价

2021-08-18