边缘计算的“杀手级”生态正在形成

截至2015年9月30日的当前财年第三季度,这是加拿大油田服务(OFS)行业的一片丛林。对于由25家多元化,公开交易的加拿大OFS公司组成的集团,其总收入从2014年的66亿加元下降到今年的40亿加元,下降了38.5%。

只有一家公司ShawCor设法逐年增加收入。平均毛利率-收入减去提供产品或服务的直接费用-从去年的平均27.0%下降到今年的22.3%,下降了6.6%。与2014年相比,只有八家公司报告了第三季度的利润,而2014年审查的25家公司中有24家在同一三个月期间报告了利润。由于资产负债表资产减记,特别是商誉减损,两家公司报告亏损接近或超过总收入。

毛利率是OFS部门及其运营公司健康状况的关键绩效指标。这是收入减去直接费用或所售商品的成本。直接支出的主要组成部分是产品的商品成本,服务的燃料和人工,消耗品,维修和保养,现场服务运营和运营支持基础架构。毛利率的变化反映了客户的价格压力,以及零件,消耗品,燃料和人工等投入成本。

收入应该比去年同期急剧下降,这不足为奇。随着石油价格下降一半,钻探下降了一半,钻机数量下降了一半,资本支出也相应下降了。勘探与生产(E&P)公司已告知其股东,他们正在享受将服务价格全面下调15%至25%的幅度。面对激烈的竞争和价格压力,接受审查的25家公司的平均毛利率平均仅下降了6.6%,这证明了管理人员能够找到降低产品和服务交付成本的方式来满足客户需求的能力降低价格。相关:叙利亚冲突和巴黎袭击背后的潜在催化剂

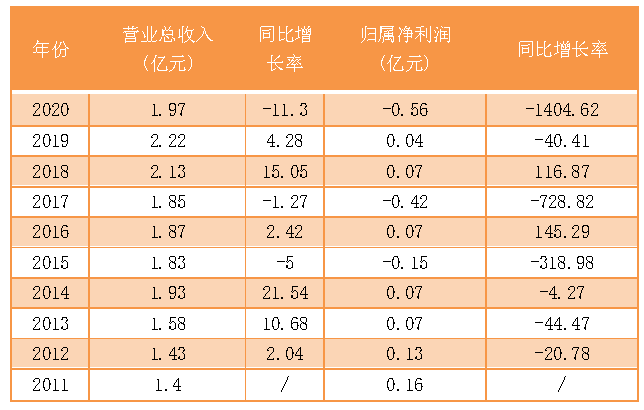

下表中分析的财务绩效数字是:

• 排名顺序是根据截至9月30日的三个月的2015年与2014年的毛利率(亏损)相比得出的,排名从高到低依次为最高。

• 截至9月30日的2015年第三季度收入以及与2014年同期相比的百分比增加(减少)。

• 2015年同期毛利率占收入的百分比。毛利率是收入减去与产生该收入相关的直接费用。其中包括人工,燃料,产品销售的商品成本,用于产生收入的消耗品,往返地点,现场服务地点,支持车辆,直接维修和保养以及现场操作人员。它们不包括销售和管理的固定成本,利息支出,折旧或摊销。

• 2015年与2014年相比,毛利率的增加或减少。

• 使用MNP专有编码系统进行OFS子行业分类。

• 公司按毛利率表现按颜色分类,分为两类:与2014年(绿色)相比,2015年毛利率增加(或亏损小于1%)的公司,毛利率下降大于1%的公司2015年相比2014年(红色)。

• 数据来自SEDAR上截至2015年9月30日的公司财务报表。相关:为什么欧佩克不能赢得石油价格战

前述内容的重点是:

• 毛利率的增长或萎缩是产品或服务定价的关键指标,并且是在成本上升时将成本转嫁给客户的能力的关键指标。2015年第三季度的燃油费用较低,到夏季,大多数公司已对人工及其投入的供应链进行了重大调整。取消设备合同产生的现金等非常规收入(通常没有直接支出)将为毛利率带来实质性贡献。尽管燃料等一些成本降低,但25家公司中只有3家能够提高毛利率,这代表了OFS部门在2015年代崩溃的石油价格环境中面临的巨大定价压力。相关:英国在天然气和可再生能源方面的银行业务

• 在能够提高利润或将利润保持在去年水平的99.4%之内的六家公司中,表现最好的两家是操作钻机,修井机或两者兼而有之。这表明钻机能够以多快的速度瓦解其现场劳动力结构,而大多数其他OFS公司却无法做到。当钻机不工作时,工作人员离开工资单。钻井承包商通常受到与较新或专用设备的长期合同的保护。两家今年能够大幅提高毛利率的公司可以感谢他们的钻机。其他能够增加或保持毛利率的公司在生产支持服务,其他非油田市场或国际市场中运营。

• 在毛利率下降幅度最大的5家公司中,有3家(Canyon,Calfrac和Trican)从事压力泵或水力压裂业务。另外两个从事油田设备制造和销售(McCoy)和定向钻井(PHX)。这些企业中的公司需要训练有素的现场服务人员,即使他们不产生收入,他们也经常会获得基本工资。Canyon最近宣布将更改其现场服务补偿模型,以降低在不产生收入的情况下支付直接服务交付工资的风险。Trican和Calfrac这两个压力泵公司的毛利润均为负值,这表明每美元的收入在现场产生的成本超过100美分。这超出了公司和行政费用,并且显然是不可持续的。

• 在这25家公司中,只有ShawCor一家增加了收入。ShawCor是一家国际管道保护公司,能够从去年年底经济衰退开始时就已经签订的国际合同中获得收益。唯一一家接近2014年收入翻倍的值得关注的公司是Enerflex,同比仅下降5.7%。Enerflex在加拿大市场之外也享有可观的收入。

人们希望,2015年第三季度将标志着当前经济衰退的底部。然而,8月份油价进一步严重下跌时,WTI调至每桶38美元,这使钻探风向没了劲,随后WTI在6月超过了每桶60美元。加拿大的活动钻机数量在8月初达到221,但是到9月底,已降至189。秋季钻井数量少于夏季钻井数量显然是商品价格低廉的一个因素,实际上,这与加拿大历史悠久的钻井活动模式呈反周期。

同样,如果这些数字中有什么好消息,那就是OFS行业已证明的适应性。收入下降了近40%。勘探与生产公司的广告宣传说,他们已经能够从供应商那里获得大幅度的降价,通常在25%的范围内。面对巨大的财务挑战,这些公司的管理人员以某种方式实现的平均毛利率仅下降了6.6%。这显然给供应商和员工带来了痛苦。但是,这是生存问题,而不是人气竞赛。

这些公司不能永远做到这一点。他们承受着来自资本提供者(股本和债务)的巨大财务压力。股市价值暴跌,在某些情况下,它们的抵押贷款契约不利。供应商在任何长时间内都无法获得微薄的利润。

但是,如果在不久的将来石油价格和支出出现实质性上涨,那么希望加拿大上游石油和天然气行业服务基础设施的核心组成部分将在那里帮助他们的客户实现复苏。

-

Suncor宣布竞标加拿大油砂

2021-09-07 -

加拿大石油被困而没有更多的管道能力

2021-09-07 -

世界上的巨型油田正在消耗多少?

2021-09-07 -

新自由党政府为加拿大能源行业提供衬里

2021-09-06 -

对于加拿大油砂,它会适应或死亡

2021-09-06 -

立即在油田服务中讨价还价

2021-09-05 -

加拿大石油和天然气的新纪元

2021-09-05 -

对于油田服务公司来说,这可以成为避风港吗?

2021-09-05 -

加拿大-英国为试点智能电网解决方案提供资金

2021-09-04 -

壳牌报废的油砂项目突出了加拿大的重大问题

2021-09-04 -

加拿大公用事业公司开始在美国进行资产收购战略

2021-09-03 -

加拿大似乎计划在2020年建立20兆瓦的燃气发电设施

2021-09-01 -

油田服务承受价格崩溃的冲击

2021-08-31 -

黄河公司英东油田源网荷储一体化项目并网

2021-08-30 -

资源依赖可能证明对加拿大经济至关重要

2021-08-30