风电企业赚钱能力排行榜!

近期,风电上市企业2022年半年度业绩报告相继出炉。国际能源网/风电头条(微信号:wind-2005s)分别从风电行业产业链上游零部件制造商、中游风机整机制造商、下游风电场开发、运营商等三个环节进行了梳理。

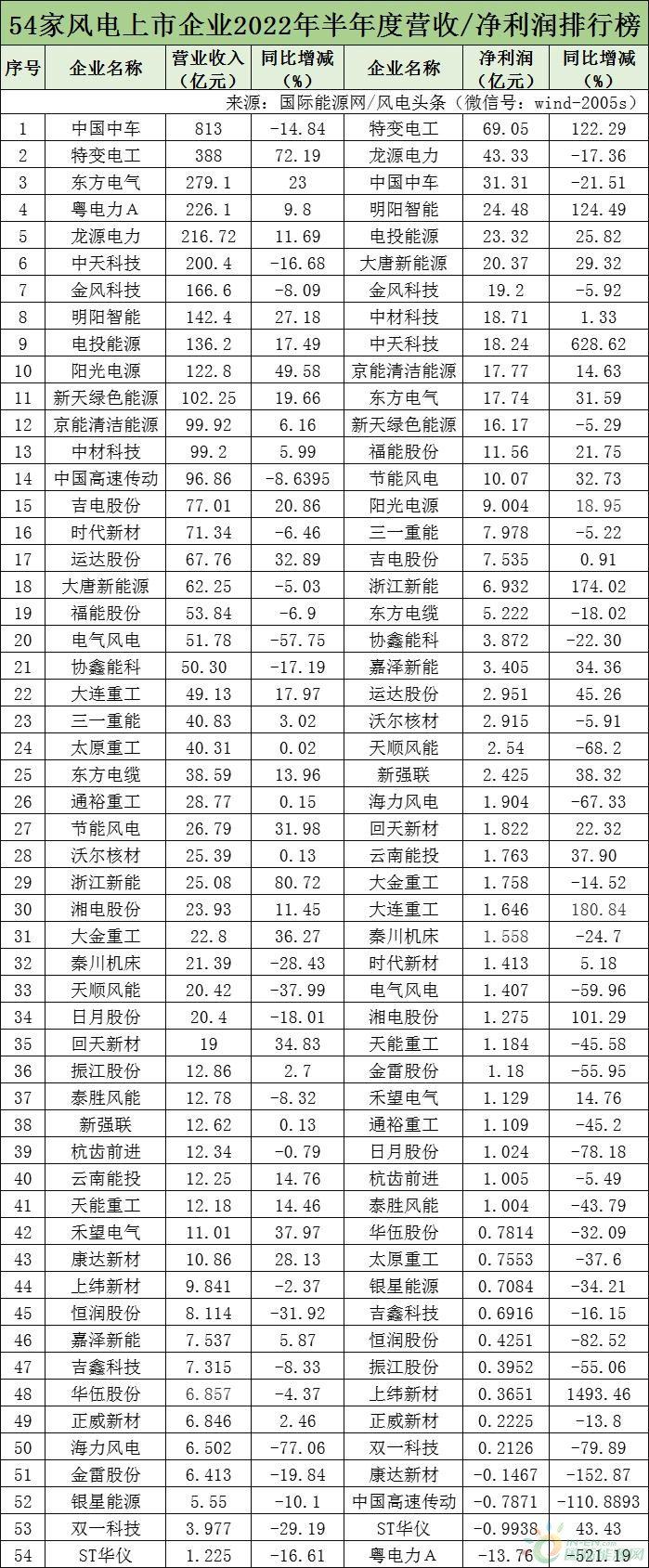

国际能源网/风电头条(微信号:wind-2005s)通过梳理,风电整机商、风电叶片企业、风电塔筒企业、风电齿轮箱企业、风电电气设备商、风电海缆供应商、风电零部件企业、风电胶黏剂企业、风电运营、开发商等共计54家主要企业披露了2022年半年度业绩报告。

从这54家风电企业交出的成绩单来看,营业收入总计达4093.737亿元,净利润总计达407.1496亿元。2022年半年度风电上市企业业绩整体呈上升趋势,少部分企业盈利不佳,或出现业绩亏损。

营收方面,营业收入超百亿元的风电上市企业有11家,分别是中国中车、特变电工、东方电气、粤电力A、龙源电力、中天科技、金风科技、明阳智能、电投能源、阳光电源、新天绿色能源。其中,中国中车以营收813亿元的成绩,占据了营收榜首位。

净利润方面,净利润超10亿元以上的风电企业有14家,分别是特变电工、龙源电力、中国中车、明阳智能、电投能源、大唐新能源、金风科技、中材科技、中天科技、京能清洁能源、东方电气、新天绿色能源、福能股份、节能风电。

其中,特变电工以净利润69.05亿元位列第一,龙源电力以净利润43.33亿元位居第二,第三名由中国中车所占据,净利润为31.31亿元。

整体来看,54家风电企业净利润出现下滑或亏损的企业有4家,分别是康达新材、中国高速传动、ST华仪、粤电力A。

2022年半年度,毛利率增长最高的企业是节能风电,毛利率达62.86%,毛利率为负数的企业仅有一家,为粤电力A。

资产负债率方面,负债率最高的上市企业是ST华仪,负债率达92.68%,资产负债率在70%以上的依次是ST华仪、运达股份、太原重工、吉电股份、粤电力A、电气风电、浙江新能。

下面国际能源网/风电头条(微信号:wind-2005s)分别从营收、净利润、毛利率、资产负债率等4个维度,对2022年半年度风电各产业链上市企业业绩进行分析。

风电整机商

国际能源网/风电头条(微信号:wind-2005s)通过梳理,风电整机商共有9家公布业绩,分别是中国中车、东方电气、金风科技、明阳智能、运达股份、电气风电、三一重能、湘电股份、ST华仪。

9家风电整机商总计营收1586.625亿元,其中,中国中车、东方电气、金风科技、明阳智能4家整机商营业收入超百亿元,中国中车以营业收入813亿元位列第一,东方电气以营收279.1亿元位居第二,第三名由金风科技所占据,营收为166.6亿元。

值得注意的是,中国中车在业绩报告中指出,新产业业务的营业收入比上年同期下降3.22%,主要是风电业务的收入下降所致。

东方电气在业绩报告中指出,本期营业收入同比增长23%,主要是火电、工程承包、国际贸易、风电等板块增长。

金风科技在业绩报告中指出,上半年,金风科技风力发电机组及零部件销售收入为人民币108.29亿元,同比减少15.87%;2022年1-6月实现对外销售机组容量4086.1MW,同比上升37.77%。

明阳智能在业绩报告中指出,营业收入变动的主要原因是风机销售收入上升所致。报告期内,明阳智能实现风电机组对外销售3.45GW,同比增长47.63%;对应实现风电机组及相关配件销售132.41亿元,同比增长29.12%;风电机组及相关配件销售毛利率24.05%,同比上升6.15个百分点。报告期内,公司风电机组新增订单达到9.14GW,同比增长104.06%;

运达股份在业绩报告中指出,营业收入变动的主要原因是系公司销售规模提升,生产发货量快速增加导致。报告期内,运达股份2022年1-6月实现风电机组对外销售容量2516.4MW,同比上升60.75%。

电气风电在业绩报告中指出,营业收入变动的主要原因是上年度受政策影响,海上风电出现装机高峰,整体交付量较大,本期受在手订单的项目进度等因素影响,部分订单交付延期,导致同比波动明显。

三一重能在业绩报告中指出,截至2022年6月30日,三一重能在手订单(含中标未签合同的订单)合计7,499.45MW。

ST华仪在业绩报告中指出,报告期内,受资金影响,公司风电产业共实现主营业务收入1,893.24万元,较上年同期增长135.45%。

湘电股份在业绩报告中指出,上半年,公司双馈及半直驱风力发电机产品新增订货同比增长147.3%;双馈及半直驱风力发电机产品收入同比大幅增长。

9家风电整机商净利润总计105.3472亿元,其中前三名为中国中车(31.31亿元)、明阳智能(24.48亿元)、金风科技(19.2亿元)。

ST华仪是唯一一家业绩出现下滑的企业,同时也是唯一一家净利润低于1亿元的企业,归属于上市公司股东的净利润亏损约9938万元。

在毛利率方面,风电整机商盈利能力较好,毛利率在15%-30%区间。

其中,三一重能表示,毛利率为27.03%,相比2021年同期下降6.73%,主要原因为市场竞争激烈,单位兆瓦价格有所下降。

在资产负债率方面,电气风电、运达股份、ST华仪等3家企业负债率超70%以上,分别达70.2%、86.79%、92.68%。

其中,ST华仪在业绩报告中称,合同负债主要系本期风电产业预收货款增加所致。

风电叶片企业

风电叶片企业披露业绩的共有4家,分别是中材科技、时代新材、上纬新材、正威新材。4家企业盈利整体向好。

在营收方面,4家风电叶片企业营收总计187.227亿元。其中,中材科技以99.2亿元独占鳌头,时代新材以71.34亿元位列第二,上纬新材以9.841亿元位列第三。

值得注意的是,时代新材表示,报告期内,风电产品市场完成销售收入25.42亿元,市场占有率继续保持了国内第二的行业地位。

上纬新材表示,报告期内公司营业收入为9.841亿元,较上年同期减少2.37%,主要系疫情封控、物流受限影响叠加市场需求放缓,收入同比下降。

在净利润方面,4家风电叶片企业净利润总计20.7106亿元。其中上纬新材、正威新材净利润均低于1亿元。

在毛利率方面,4家企业毛利率整体盈利能力较好,中材科技毛利率为28.5%,时代新材毛利率为11.13%,上纬新材毛利率为11.3%,正威新材毛利率为21.68%。

在资产负债率方面,时代新材负债率是四家企业中负债率最高的,负债率为67.25%。

风电塔筒企业

在风电塔筒产业链,国际能源网/风电头条(微信号:wind-2005s)梳理了大金重工、天顺风能、泰胜风能、天能重工、银星能源、海力风电等6家企业的业绩。其中天顺风能主营业务包括风电塔筒和叶片。

6家风电塔筒企业营收合计80.232亿元,其中,大金重工以22.8亿元独占鳌头,天顺风能以20.42亿元位列第二,泰胜风能以12.78亿元位列第三。

大金重工表示,受2021年海上风电“抢装”退潮影响,经营利润小幅下降,实现营业利润20,733.27万元,同比下降14.03%。

天顺风能表示,2022年上半年,面对“抢装潮”结束后市场的短期回调,叠加疫情反复的冲击,风塔产品的产、销量同比有所下降。报告期内,公司风塔及相关产品的产量近15万吨,预计全年产销量将超过去年。

同时,业绩报告还称,风塔及其相关产品收入相比上年同期减少超过30%,主要系交付量下降所致。

泰胜风能表示,报告期内营业收入同比下降8.32%,其中:海上风电装备类产品实现收入9723.54万元,比上年同期减少77743.27万元,同比下降88.88%;陆上风电类产品实现收入114539.33万元,比上年同期增加68352.57万元,同比上升147.99%。

天能重工表示,2022上半年度,公司实现风机塔架产量约13.59万吨,实现销售约10.15万吨,其中,海上风机塔架和单桩实现销售约2.84万吨。截止2022 年6月30日,公司在手订单约为35.21亿元,其中,海上风电塔筒及单桩等订单约10.92亿元。

银星能源表示,上半年营业收入同比减少的原因主要系本期新能源发电利用小时较上年同期下降,发电收入减少所致。

海力风电表示,上半年实现营业收入6.502亿元,同比下降幅度较大的主要原因系是海风平价带来的价格下降和“抢装潮”后市场需求阶段性不足,叠加疫情、海上施工周期性影响,以及去年同期比较基数较大所致。

净利润方面,6家企业净利润合计9.0984亿元。天顺风能以2.54亿元独占鳌头,大金重工以1.758亿元位列第二,天能重工以1.184亿元位列第三。6家企业较去年净利润均出现下滑。

在业绩报告中,泰胜风能表示,净利润为1.004亿元,同比下降43.79%。主要原因是,报告期内,公司部分生产基地受到疫情影响,物流、人员流动受阻,产品发货量不达预期;国内海上风电市场处于调整期,公司相关业务量有所下滑,公司陆上风电业务虽然大幅增加,但仍未能完全填补缺口。

在毛利率方面,风电塔筒企业毛利率整体盈利能力较好,天顺风能毛利率为23.88%,大金重工毛利率为12.64%,天能重工毛利率为26.85%,海力风电毛利率为11.86%,泰胜风能毛利率为16.21%,银星能源毛利率为30.7%。

其中,泰胜风能表示,报告期公司陆上风电产品毛利率有所下降。原因是:一方面,报告期内交付的部分项目受到前期原材料价格上涨的影响,原材料采购成本较高;另一方面,受区域市场环境和地区疫情的影响,报告期内部分国内订单盈利空间低于去年同期水平。

在资产负债率方面,对企业来说,一般认为,资产负债率的适宜水平是40%~60%,资产负债率在50%以下,表明企业的偿债能力越强。

风电塔筒企业资产负债率在50%以下的企业是海力风电、泰胜风能。

风电齿轮箱企业

国际能源网/风电头条(微信号:wind-2005s)通过梳理,风电齿轮箱产业链上公布业绩的企业有3家,分别是中国高速传动、太原重工和杭齿前进。3家风电齿轮箱企业营收合计149.51亿元,净利润合计0.9732亿元。

中国高速传动2022年上半年,实现营业收入96.86亿元,同比减少8.6%;公司拥有人应占期内亏损为人民币7871亿元,去年同期则盈利为人民币7.23亿元,基本每股亏损为人民币0.048元。

总收益下降主要是由于集团销售额因新冠肺炎疫情持续而减少以及风力发电传动设备售价下降。期内,风电齿轮传动设备销售收入约为人民币54.36亿元,较去年同期下跌12.2%。

太原重工2022年半年度实现营业收入40.31亿元,同比增长0.02%;归属于上市公司股东的净利润7553.43万元,同比下降37.6%,毛利率为18.84%,资产负债率为81.5%。

杭齿前进2022年半年度实现营业收入12.34亿元,同比下滑0.79%;归属于上市公司股东的净利润1.005亿元,同比下滑5.49%。毛利率为20.97%,资产负债率为52.22%。

风电电气设备商

在风电电气设备商中,国际能源网/风电头条(微信号:wind-2005s)主要选取了特变电工、阳光电源和禾望电气三家企业。

整体来看,3家风电电气设备商营收总计521.81亿元,净利润总计79.183亿元。

特变电工2022年半年度实现营业收入约387.2亿元,同比增加72.15%;归属于上市公司股东的净利润约69.05亿元,同比增加122.29%。

阳光电源2022年半年度实现营业收入约122.81亿元,同比增长49.58%;实现归属于上市公司股东的净利润约9亿元,同比增长18.95%。

阳光电源指出,报告期内,海上变流器、后市场及电控等业务实现业绩重大突破。报告期内,公司持续加大了风能业务的战略投入,始终坚持研发创新,保持风电变流器的技术领跑,持续开拓风电变流、电控传动技术协同相关业务,提升阳光电源在风电行业的品牌影响力,推动风电行业高质量发展,助力在双碳目标下,早日实现零碳社会。

禾望电气2022年半年度实现营业收入约11.01亿元,同比增长37.97%;实现归属于上市公司股东的净利润约1.129亿元,同比增长14.76%。禾望电气称,营业收入变动的主要原因是系新能源电控业务收入增加。

在毛利率方面,3家企业毛利率整体盈利能力较好,特变电工毛利率为38.33%,阳光电源毛利率为25.54%,禾望电气毛利率为29.28%。

在资产负债率方面,一般认为,资产负债率的适宜水平是40%~60%。特变电工、阳光电源、禾望电气资产负债率分别为54.57%、66.1%、41.59%。

风电零部件企业

国际能源网/风电头条(微信号:wind-2005s)经梳理,披露业绩的风电零部件企业有11家,分别是大连重工、通裕重工、秦川机床、日月股份、振江股份、新强联、恒润股份、吉鑫科技、华伍股份、金雷股份、双一科技。

11家风电零部件企业营收合计177.846亿元,净利润合计11.4479亿元。

在营收方面,大连重工以49.13亿元独占鳌头,通裕重工以28.77亿元位列第二,秦川机床以21.39亿元位列第三。

其中,通裕重工表示,受风电行业装机缓慢、原材料价格波动以及疫情影响,公司主要产品风电主轴和铸件的利润空间受到较大的不利影响。报告期内,公司风电装备模块化业务的订单及发货保持良好的增长趋势,实现营业收入44,401.72万元,同比增长54.48%。同时加大了风电结构件及冶金成套设备的市场开发力度,实现业务收入19,698.78万元,同比增长44.74%。

在净利润方面,前三名为新强联(2.425亿元)、大连重工(1.646亿元)、秦川机床(1.558亿元)。

此外,除了新强联、大连重工2家企业较去年有所增长,其余企业较去年业绩均呈现下滑趋势。

在毛利率方面,风电零部件企业毛利率整体盈利能力较好,毛利率在10%-35%区间。

在资产负债率方面,对企业来说,一般资产负债率在50%以下,表明企业的偿债能力越强。负债率在50%以下的企业有新强联、金雷股份、日月股份、华伍股份、吉鑫科技、恒润股份、双一科技。

风电胶黏剂企业

国际能源网/风电头条(微信号:wind-2005s)通过梳理,风电胶黏剂企业主要有回天新材、康达新材。

报告期内,回天新材2022年上半年实现营业收入19亿元,同比增长34.83%;归母净利润1.82亿元,同比增长22.32%。回天新材是国内工程胶粘剂行业的龙头企业,是我国工程胶粘剂行业中规模最大、所涵盖的产品种类最多、应用领域最广的内资企业之一。

报告期内,康达新材2022年半年度实现营业收入10.86亿元,同比增长28.13%,实现归属于上市公司股东的净利润亏损1467万元,同比减少152.87%。康达新材的风电领域系列产品主要有叶片结构胶、叶片环氧灌注树脂、叶片聚氨酯灌注树脂、拉挤型材、喷胶、密封胶条、密封硅胶等。

在毛利率方面,回天新材毛利率为22.75%,康达新材毛利率为14.01%。

在资产负债率方面,回天新材资产负债率达51.3%,康达新材资产负债率达40.17%。

风电海缆供应商

国际能源网/风电头条(微信号:wind-2005s)通过梳理,风电海缆供应商主要有中天科技、东方电缆。

中天科技2022年上半年实现营收200.4亿元,同比下降16.68%;净利润18.24亿元,同比大增628.62%。

中天科技表示,随着海上风电国补退坡,为助力我国海上风电平价发展,公司布局应对大容量发电机组的66kV 集电海缆、解决大容量输电瓶颈的柔性超高压直流海缆、三芯 330kV 超高压大容量输电海底电缆、满足深海漂浮式风机用动态缆、降低并网线路成本的铝芯海底电缆、轻型环保非铅套结构海缆等多项新技术及高新产品,为我国海上风电未来平价发展提供技术支撑。

东方电缆2022年上半年实现营业收入38.59亿元,同比增长13.96%,实现归属于上市公司股东的净利润5.22亿元,同比下降18.02%。

东方电缆表示,净利润下滑主要系国内海上风电相关工程受疫情影响,建设有所延缓,导致部分海缆项目交付延后;同时受项目平价趋势影响,海缆系统整体毛利率水平有所下降,报告期海缆系统毛利率同比下降约9个百分点。

在毛利率方面,中天科技毛利率为19.13%,东方电缆毛利率为23.66%。

在资产负债率方面,中天科技资产负债率达39.74%,东方电缆资产负债率达43.03%。

风电运营、开发企业

风电运营作为风电下游产业链,本次国际能源网/风电头条(微信号:wind-2005s)主要梳理了粤电力A、龙源电力、电投能源、新天绿色能源、京能清洁能源、吉电股份、大唐新能源、福能股份、协鑫能科、节能风电、沃尔核材、浙江新能、云南能投、嘉泽新能。

整体来看,14家风电企业营收总计1211.637亿元,净利润总计155.252亿元。

在营收方面,营业收入超百亿元的企业有4家,分别是粤电力A、龙源电力、电投能源、新天绿色能源。

其中,粤电力A以226.1亿元独占鳌头,龙源电力以216.72亿元位列第二,电投能源以136.2亿元位列第三。

在净利润方面,前三名为龙源电力(43.33亿元)、电投能源(23.32亿元)、大唐新能源(20.37亿元)。

粤电力A业绩出现下滑,亏损达13.76亿元。

在毛利率方面,粤电力A毛利率为负数。

在资产负债率方面,资产负债率达70%以上的企业有吉电股份、浙江新能、粤电力A,分别为78.37%、70.05%、73.72%。

-

风光开发7.34GW,储备135MW!天津下发2022年风电、光伏项目开发建设方案

2022-09-08 -

含塔筒2786-2980元/kW!明阳、金风预中标龙源电力“以大代小”风电项目机组采购

2022-09-08 -

天齐锂业、赣锋锂业、永兴材料,谁是盈利能力最强的锂企业?

2022-09-07 -

国际能源网-风电每日报丨3分钟·纵览风电事!(9月6日)

2022-09-06 -

3GW海上风电项目!200台风电机组+6座变电站

2022-09-06 -

17.74GW!明阳、远景、电气风电前三!8月份风电整机商中标统计!

2022-09-06 -

官方数据!4-6月各省风电、光伏项目装机量、发电量情况

2022-09-06 -

风电15GW!广西发布能源发展“十四五”规划!

2022-09-06 -

600W+构筑“四高一低”核心能力!以用户为中心、价值为导向!

2022-09-06 -

风电15GW+光伏13GW!广西能源发展“十四五”规划印发!

2022-09-06 -

海上风电发展成效显现 技术创新能力有待补强

2022-09-06 -

明阳阳江青洲四海上风电项目海上全面施工启动!

2022-09-05 -

电气风电 斩获“双料”大奖!

2022-09-05 -

河北:取消风光指标5.58GW、2022年拟新增10GW

2022-09-05 -

国际能源网-风电每日报丨3分钟·纵览风电事!(9月2日)

2022-09-03

![累计73条!2022年8月电力政策精编![领取资料包]](https://img.in-en.com/upload/202209/08/084544137.png)