从6月汽车产销数据窥探板块飙涨逻辑

今日,港股汽车板块集体飙升的态势可谓让其站上了港股市场的“C位”。

截止收盘,板块上,港股汽车经销商板块、汽车零售商板块分别大涨5.73%、5.61%,涨幅靠前。个股方面,正通汽车(01728)飙涨26.73%,新丰泰集团(01771)大涨近20%,美东汽车(01269)上涨逾8%,和谐汽车、永达汽车、广汇宝信等汽车股皆大幅跟涨。

从消息面来看,此次港股汽车板块强势上涨的背后或许是由于中汽协6月产销数据披露的新能源汽车及自主品牌的增长潜力所致。

这一点也与不少大行的看法“不谋而合”。

其中,摩根大通发表研究报告指,中汽协公布6月份内地整体汽车市场销售量按年跌12%,按月计亦跌5%;上半年销量按年增长26%,较2019年同期升5%;摩通预期,6月份批发量缓慢,是由于行业晶片持续短缺,加上南方疫情影响消费情绪,以及高考令出行及相关消费短暂受影响等因素所致,预期下半年行业将继续增长;预期与2019年比较,乘用车下半年增幅将达到6%。

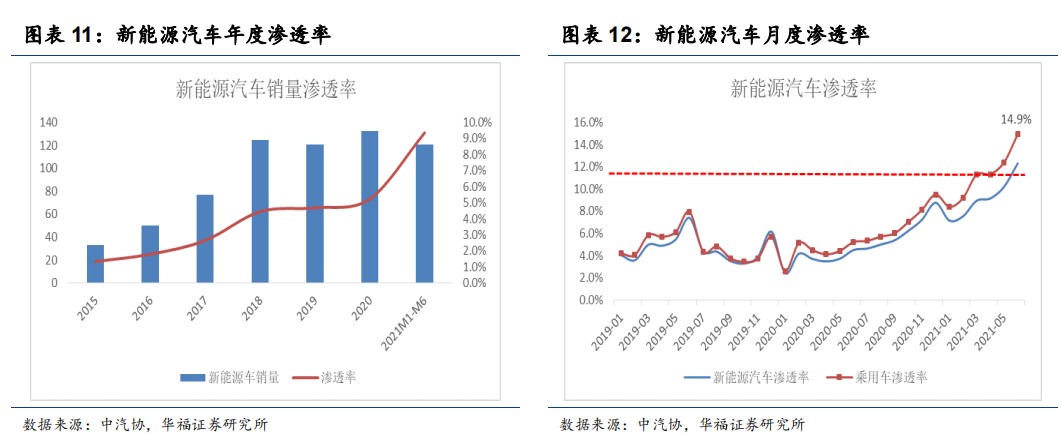

另外,新能源汽车上半年需求及销售均较预期好,6月销量按年增长139%,截至6月底市场渗透率提升至9%,较2020年的5%几乎翻倍,因此该行上调对新能源汽车长远渗透率预测,并建议投资者策略性拣选吉利(00175)及蔚来汽车(NIO.N)等OEM车厂,两者评级均为增持。

接下来不妨透过中汽协6月产销数据,来看看国内汽车行业6月产销具体表现如何,以及接下来又该如何表现?

“缺芯”导致整体产销走低,但新能源汽车仍翻倍增长

先来看中汽协披露的6月产销数据。

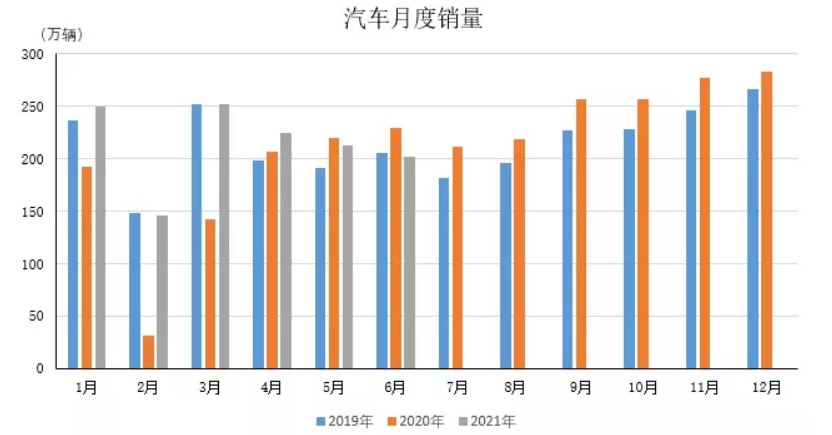

2021年6月,我国汽车产销分别为194.3万辆和201.5万辆,环比分别下降4.8%和5.3%,同比分别下降16.5%和12.4%,这是继5月产销量双双出现下降后的再一次明显回落。其中,乘用车产销分别为155.5万辆和156.9万辆,环比下降3.8%和4.7%,同比下降13.7%和11.1%;而商用车产销则分别为38.8万辆和44.6万辆,环比下降8.3%和7.4%,同比下降26.3%和16.8%。

智通财经APP了解到,汽车行业6月产销回落的原因也十分“客观”——分因素来看,乘用车主要是芯片供给不足,而商用车则与排放标准切换有关。

(数据来源:中汽协)

需要指出的是,在中汽协这一份产销数据中,还有两大大亮点值得一提,具体如下:

一是,新能源汽车表现强劲,产销数据再刷新历史记录。

据悉,新能源汽车6月产销表现依然好于传统燃料汽车,产销环比呈较快增长,同比则继续维持高速增长,其中产量刷新当月历史记录,销量则刷新历史记录——2021年6月,新能源汽车产销分别完成24.8万辆和25.6万辆,环比分别增长14.3%和17.7%,同比分别增长1.3倍和1.4倍。另外,从渗透率来看,6月新能源汽车渗透率为12.3%,进一步加速渗透。

整体来看,2021年1-6月,新能源汽车产销分别完成121.5万辆和120.6万辆,同比均增长2倍,目前新能源汽车累计销量已与2019年全年水平持平。渗透率则为120.6万辆,渗透率9.4%,较2020年增加4.2个百分点。

(数据来源:华福证券)

而关于新能源汽车市场产销数据表现强劲,中汽协分析表示,主要得益于三大因素:一是消费者对新能源汽车的接受度和需求度在提升;二是“双积分”的目标倒逼车企向市场提供更多更好的产品;三是充电基础设施建设的不断加强也助推了新能源汽车市场化进程的加快。

二是,自主品牌产品力明显提升,长城汽车及比亚迪等车企通过推出新品牌促使6月销量增速靠前。

众所周知,当前受政策等因素影响,除了特斯拉实现了真正意义的全球化销售,多数车企的新能源汽车发展依托于本土市场的支撑。在这个背景下,通过不断产品迭代,推出符合中国本土市场且具备竞争力车型是几乎所有国内车企都要面临的“成长课题”。

而从中汽协披露的数据来看,长城汽车依托哈佛、Wey、坦克、欧拉等品牌新品不断推出,及比亚迪依靠新能源产品如汉EV和DMI混动产品,自主品牌产品力明显提升,进而促使销量进一步提升——6月,长城汽车和比亚迪销量分别增长22.7%、52.0%,为100664辆、51015辆。

在此背景下,相较于合资汽车的下滑,如大众、通用等6月销量均呈现出不同的跌幅,国内车企销量的增长也进一步促使国内自主品牌份额继续提升:6月市场份额为44%,1-6月自主品牌销市场份额为42%,同比增加5.7个百分点。

基于上来看,虽然今年6月我国汽车整体产销情况有所回落,但实际上也不乏涌出了较为强劲的增长力量。

“缺芯”问题缓解之后,车市下半年该怎么看?

众所周知,2020年下半年以来,全球“缺芯”让不少国际汽车巨头陷入停产危机。而今年以来,芯片危机也继续影响着国内汽车的整体产销情况。

那么,令人好奇的是,这一场由缺芯引起的汽车产销下滑的问题,究竟何时会有所缓解呢?

据中汽协预测,芯片供应不足的问题,对整个行业的影响是短期的,估计就对1-6月的销量有所影响,而芯片紧缺状况到2季度达到最高峰之后,乐观预计下半年之后就会开始缓解。

为何会如此预判呢?

中汽协负责人表示,由于前期上游增加的产能还没有释放,当前芯片资源掌握在分销代理商环节,再加上瑞萨火灾造成的影响在2季度已传导到终端,因此影响缺芯的负面因素已经逐步弱化。与此同时,随着台积电于1月将产能向汽车倾斜,以及瑞萨工厂7月中出货量可达到失火前水平,芯片短缺问题便会在下半年有所缓解。

此外,在芯片供应边际改善的预期下,下半年汽车产销预计将逐季提升,进而促使全年产销情况皆有所增长——中汽协预测,预计2021年全年汽车销量达2700万辆,同比增长6.7%。其中乘用车销量为2210万辆,同比增长9.5%;商用车销量490万辆,同比下降4.5%;新能源汽车预计销量达240万辆,同比增长76%。

值得一提的是,在这个产销预计逐季提升的背景之下,叠加中央及地方政府继续稳定和扩大汽车消费(6月以来中央陆续发布车联网身份认证、车联网网络安全、纯电动乘用车技术条件修订燃料电池汽车测试规范等政策),以及各大车企持续推出新车型(6月至今,共有11家厂商发布了12款新上市车型)等因素利好,可以予以关注以下三条投资主线,如下:

1、乘用车板块的品牌与格局将持续优化,可以关注强产品力与新车周期共振的头部企业。

具体而言,中国乘用车市场正逐步由增量市场转为存量市场,竞争加剧,分化将成为未来自主品牌的主旋律。技术薄弱、新车推出缓慢、规模较小的品牌将逐渐被淘汰出局,市场份额将加速向拥有品牌及技术优势的龙头企业集中。在此背景下,可以予以关注强产品力与新车周期共振的头部企业,比如吉利汽车(下半年新车周期,港股团队覆盖)、长城汽车(新车周期方兴未艾)、比亚迪(新品周期强劲的自主品牌龙头)。

2、新能源汽车持续向好,可以关注绑定大众等国际车企以及造车新势力、强势自主品牌供应链的公司。

目前各级政府在政策上继续支持新能源汽车产业发展,同时国内车企电动化转型积极,国内电动车市场有望培育出真正具备竞争力的优质公司,从而助力我国产业链做大做强。而随着今年我国新能源汽车销量将继续快速增长,可以关注关注绑定大众等国际车企以及造车新势力、强势自主品牌供应链的公司,比如三花智控、宁德时代等,以及进入LG化学、宁德时代等电池厂商供应链的企业,如先导智能、璞泰来等。

3、智能汽车产业发展显现加快态势,可以关注与电动智能化产业链紧密相关,成长确定性高的零部件企业。

据渤海证券指出,智能汽车方面,随着今年开始国内智能汽车供给明显增多,产业发展显现加快态势,未来我国智能电动汽车市场将呈现多元竞争格局,建议关注华为汽车产业链主题性机会,如长安汽车、广汽集团及北汽蓝谷等;另外,可以关注与电动智能化产业链紧密相关,成长确定性较高的零部件企业。比如科博达、德赛西威等企业。

综上所述,虽然今年6月国内汽车整体产销情况皆有所回落,但随着缺芯问题于今年下半年有所缓解之后,这一行业有望很快重现快速增长之势,而诸如自主品牌力强劲、以及新能源汽车、智能汽车这些相关企业也将迎来较大的发展机遇。

-

龙头中报成5G板块强心针,未来仍是建设红利释放期

2021-07-13 -

扫地机器人新博弈上演:科沃斯霸榜618逻辑何在?

2021-06-23 -

三菱 FX 系列PLC的基本逻辑指令(2)

2021-06-18 -

乘联会发布全国乘用车产销数据,一汽-大众高居榜首!

2021-06-17 -

机构狂买6亿瑞芯微,半导体板块还能飞多久?

2021-06-16 -

市场渗透率达10%!中国新能源汽车产销量连续六年位居世界第一

2021-06-15 -

航运板块强势上涨的背后究竟是风动还是幡动?

2021-06-11 -

能源数字化的逻辑和关键

2021-06-10 -

碳中和板块再度掀热潮,前排龙头已4连板!

2021-06-04