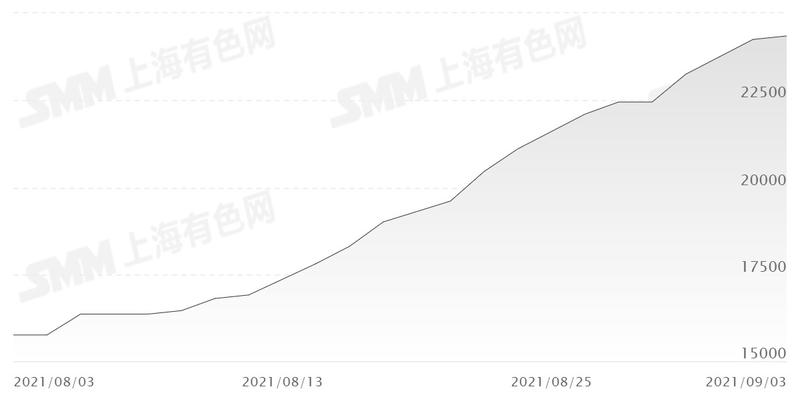

金属硅价接连创造历史 单月涨幅超60%

这里的目的是揭露事实,以便公众做出决定。

对于大多数独立的勘探与生产公司,我不太确定该相信什么以及为什么油价仍比自由现金流低50%以上。我可以肯定,这不仅是一个原因,而且很可能是事件融合的结果。

油价突破六年新低的部分原因与对冲基金做空股票和通过做空石油来压制股票定价有关。另一个原因是私人股本公司希望以便宜的价格购买资产,而有些银行则要求并购费用。显然,欧佩克政策可以发挥作用。毫无疑问,EIA统计数字错误地给人留下了整个夏季生产仍然保持弹性的印象。但引发动荡的火花是美元走强,因为美国每家主要的货币中心银行都建议做多欧盟股票和做多美元,因为欧洲进一步放宽了货币政策。相关:如何从崩溃的石油市场中获利

6月份美元与石油价格之间的反比实际上是100%,但正如我之前指出的那样,这种关系最近才改变。当时,美国这里的投资者投入了大量的生物技术和技术,并做空石油,仿佛他们基于欧洲和日本的所有自由资金,知道央行将购买而不是购买哪些资产。

自从金融危机开始以来,自纾困以来,货币中心银行与美联储之间的舒适关系是众所周知的。例如,高盛(Goldman Sachs)与美国政府的紧密联系是臭名昭著的,毫不奇怪,他们在要求石油价格下跌的呼声中居于领导地位。正如我全年在这里广泛记录的那样,媒体也是如此。

另一方面,在美国和最大商品进口国中国经济疲软之际,美国的纸上石油库存肯定会增加到去年秋天。因此,大宗商品价格走弱的优点在一定程度上是独立存在的。从100美元下调至70美元是合理的,但跌至自2008-2009年危机以来从未见过的跌幅被夸大了。现在,人们纷纷将2015年的危机与1986年的石油危机上升相提并论。经济条件那么糟糕吗?相关:融合引擎能否在2020年之前成为现实?

实际上,对石油的需求已大大加快。那么,为什么要冒险走高风险的,更高的beta技术呢?更糟糕的是,石油期货和股票的空头头寸仍然创纪录,甚至超过了2008-2009年的崩溃。那么,这种长技术,短商品交易是从哪里来的?为什么呢?一种可能是美联储本身。通过货币政策间接或直接。

当市场在去年秋天出现回调时,美联储官员并未回避增加使用货币政策或量化宽松政策。华尔街的呼声一如既往。

-

美联储推迟加息,但石油基本面无论如何

2021-09-04 -

Halliburton-Baker Hughes搭售的商品是什么?

2021-09-03 -

石油,美联储和关于资本市场的丑陋真相

2021-08-30 -

活动范围:今年这些商品中的主要催化剂

2021-08-29 -

美联储将如何应对低油价

2021-08-23 -

这种苦苦挣扎的商品仍在世界一部分地区蓬勃发展

2021-08-13 -

大宗商品遭受石油和天然气的冲击

2021-08-10 -

商品价格与资源稀缺

2021-08-05 -

新的商品交易规则有利于大石油

2021-07-29 -

全国碳市场完成首笔大宗交易!

2021-07-23 -

双碳背景下“十四五”时期大宗固废综合利用发展建议

2021-07-22 -

岳昊:近期大宗商品价格上涨对我国能源行业的影响及建议

2021-07-06 -

美国法院维持对中国大陆和台湾进口商品的严格关税范围

2021-07-01 -

《贵州省“十四五”大宗工业固体废物综合利用规划(征求意见稿)》

2021-06-11