被「内存条」困住的三星电子

半导体行业接二连三的收购失败事件,让三星电子倍感压力。

这个2月,对于半导体巨头三星电子来说,并不顺利。

此前,三星电子副会长韩钟熙曾满怀信心地表示,公司会在半导体、移动通信、消费电子等领域各自推进一项规模较大的并购交易。

但据韩媒报道称,受到英伟达收购Arm失败事件的影响,三星电子在半导体领域的并购也会受其牵累。这次潜在的并购本是三星亟需发力的非存储半导体领域,但如今看来已经希望渺茫。

有人曾把三星电子形容成“半条腿的巨人”:每条主营业务线都能做到庞大的体量,但同时又存在发展不平衡的现象。

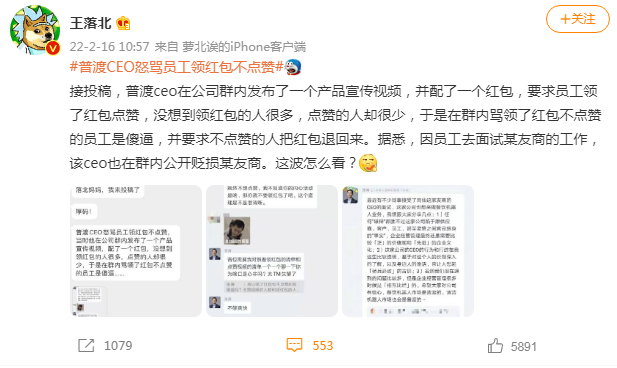

例如半导体业务,在全球内存市场中三星电子一家独占近50%的份额。可一旦跳出这个领域,三星电子就会丧失话语权,“扶不起”的Exynos芯片便是例证之一。

图 | 全球内存市场份额,图源网络

孤独的“内存”王者

三星电子的崛起,很重要的一点因素就是抓住了时代的机遇。

1974年,三星创始人李秉哲与他的儿子李健熙共同成立了三星半导体的前身Hankook,在“政府+财团”的双重支持下,Hankook于1977年更名为三星半导体,在吸纳一批日本半导体工程师后,公司搭建了一套完整的集成电路生产体系。

到了1983年,三星半导体正式并入三星电子,成为公司主营业务之一,随后成功开发出韩国第一款64K DRAM芯片,迈出了成为“内存巨人”的第一步。

彼时,美国与日本两大半导体强国正处在激烈的“芯片战争”中,以东芝、日立、三菱为代表的日本企业在DRAM专利数量上完成了对英特尔等美国企业的反超,并在80年代中期一度抢下了全球DRAM市场90%的份额。

图 | 世界各地区DRAM市场占比变化

为了遏制日本DRAM产业的发展,美国开始对日本出口的芯片征收100%反倾销关税。李健熙从中嗅到了信号,主动向美国政府示好。之后在公关团队的说服下,美国对三星电子的DRAM产品仅收取了0.74%的关税。

值得一提的是,日本DRAM产品在80年代主要面向长寿命的大型机市场,虽然寿命长但价格昂贵;而三星电子看准了微型计算机的流行,以缩短使用寿命为代价,生产出低成本的DRAM产品,两者本身就存在价格上的差异。

之后,三星电子和它的韩国同行靠着价格低廉的产品,迅速给昂贵的日本产品带来“毁灭性”的冲击。到了1993年,三星电子正式完成对日本企业的反超。

同年,拿到东芝授权后的三星电子,迅速投身当时新兴的NAND Flash(闪存)领域,并且率先打开全球消费级闪存市场。而此前手握NAND Flash专利的东芝依然把希望寄托在已经被韩国企业超越的DRAM领域,最终落得“两败俱伤”的局面。

在拿到专利授权的10年后,三星电子的NAND Flash全球市场份额已经达到了惊人的54%。21世纪初期个人电脑、手机等消费电子产品带来的巨大内存与存储需求给三星电子带来了丰厚的回报。

2017年,三星电子以688.25亿美元的营收将英特尔拉下了垄断25年的宝座,首次荣登全球半导体产业榜首,其中内存/存储器业务便贡献了公司利润的三分之二。

图 | 三星2017年营收

站在当下视角来看待三星电子,这家公司已经成长为无法倒下的巨人,我们很难将其与“危机”挂钩。

但即使是再强大的勇士阿喀琉斯,亦会有缺点。

三星电子也不例外。

供应链,三星电子的“无奈”

过分依赖内存产业,让三星电子错失了建立完整半导体产业链的机会——上游原材料及设备极度依赖国际供应链,下游自家封装厂也不能让人放心。

另外,内存市场本身会因为外因产生价格波动,这对于三星电子来说无疑是一枚猜不透的定时炸弹。在2019年的日韩贸易摩擦事件中,三星电子就曾受到日本原材料企业的管制,导致高纯度氟化氢及光阻剂材料无法进口,最终导致NAND Flash产品一度面临停产危机。

图源 | 选股宝

当然,依赖内存产业以及供应链缺失是整个韩国半导体企业的通病。但在三星电子身上,这个弱点表现出来的焦虑感相较其他韩国半导体企业更为明显。

在牢固了内存的垄断地位后,三星电子开始向外寻求“补短板”的新业务。

2005年,三星电子涉足晶圆代工业务,并在傍上苹果、高通的“大腿”后突飞猛进,一路超越格芯、联电,成为唯一能与台积电竞逐5nm及以下最先进制程的半导体制造企业;另外,三星电子也开始扩大自研芯片的使用范围,一方面向其他厂商推荐三星芯片,另一方面则是充满野心地放弃了授权的ARM架构,转而自研“猫鼬”架构。

起初,靠着雄厚的财政实力,三星在这两条道路上的确做出了一些成绩。但随着时间的推移,三星晶圆代工业务开始出现良品率和产能的困扰,而自研芯片也表现平平——例如最新的Exynos 2200虽有AMD的帮助,但依然没能逃过“翻车”的结果;其实Exynos系列芯片口碑早已急转直下,自研架构团体更是被迫解散。

抛去与竞争对手的实力差距以外,三星电子这些尝试性的业务拓展更像是一种服务主业的“副业”,本身没有真正跳出主营的内存业务,也没能涉及到产业环节。一旦受到供应链的牵制,这些副业会同内存业务一样面临供应链危机。

除“内忧”外,三星电子的“外患”也在这些年凸显出来。

在“内存/存储”这一传统优势领域中,三星电子开始接二连三地受到其他厂商的挑战。2020年,韩国第二大半导体企业SK海力士收购了英特尔闪存业务,之后它的全球市场份额迅速超过20%,成为仅次于三星电子的全球第二大NAND Flash厂商。

相比于三星电子,SK海力士无论技术还是体量都处于劣势,但其背后有SK、现代和LG三大集团的资金保障,既可以牢牢守着自己的市场份额,又防止了三星电子的一家独大。在得到英特尔闪存业务的帮助之后,SK海力士也有了更大的底气开始向三星电子发起挑战,同时又能给铠侠、西部数据等外国存储企业带来压力。

当然,铠侠、西部数据、美光等外国企业同样对三星电子的市场份额趋之若鹜,包括中国企业长江存储等新秀的崛起,也给近些年的存储市场带来新的变化。

站在高处的三星电子,随时有被反超的风险。

雄心勃勃的2030计划,拯救三星?

在韩国政府和三星电子充分认识到发展非内存业务的紧迫性后,总统文在寅提出一个大胆的计划:斥资约4500亿美元,建立一个包括原材料、设备、零部件、设计、代工在内的全球最大规模的半导体产业供应链——“K-半导体产业带”。

而三星要做的,就是在2030年到来之前,(借助这些新兴企业)成为全球最大的逻辑芯片制造商。

目前来看,三星电子不缺资金、不缺技术,缺的是稳定的供应链,同时还缺一位出色的决策者。

一位三星高管曾评论说:“过去(李在镕入狱造成的)领导层的缺失,让三星电子的投资失去了进军非内存市场的动力。”最后导致三星电子发展失衡的被动局面愈发严重。

好消息是,李在镕在去年8月成功获得假释,出狱后他表示将“加快三星在非存储器领域的重大投资决策”。

其实,三星电子在产业链上并非毫无建树,只是说收获甚微。

据统计,从2019年日本对韩国实行半导体材料禁令到李在镕假释出狱这段时间里,三星电子共投入超过3800亿韩元(约合20亿人民币),投资了14家韩国本土半导体材料和设备厂商。其中,一家名为Soulbrain的化学材料供应商打破了日本的高纯度氟化氢垄断,成为三星主要供应商。

据韩国媒体报道,随着Soulbrain的产能迅速扩大,其产能或可供应韩国半导体制造商所需的2/3高纯度氟化氢。但日本媒体则表示,Soulbrain的产品远远达不到尖端产品的纯度要求。

短时间内,这些韩国本土厂商能给予三星电子的帮助仍然有限,那么想要完善非内存业务,还有一部分希望在全球并购上。

在最近一次财报会议上,三星电子CFO崔允浩对外透露,公司正计划积极进行并购交易,这恰恰验证了此前三星电子副会长韩钟熙的言论。

一位银行投资人表示,三星电子目前看中的非内存业务的公司主要在汽车半导体领域。早在2019年,三星电子就已经对恩智浦和德州仪器进行了尽职调查。另外,瑞萨电子与英飞凌也在三星电子的考虑范围之内。

但英伟达收购Arm的失败表现了各国公平贸易机构的监管批准已经愈发严格,这对于想要并购的三星电子而言并不是个好消息。早前就有消息称,三星电子对于恩智浦半导体的收购已经接近放弃,这或许让三星电子错失布局汽车/5G/IoT产品的最佳机会。

当下,无论是三星电子还是整个韩国半导体行业,已经愈发感受到半导体话语权的缺失,因此政府及时出台了“K-半导体产业带”计划。相比于三星电子此前的一系列的措施,韩国政府看到了产业链的重要性,希望以帮助三星电子的契机,补上韩国半导体产业的漏洞。

但也有分析指出,韩国半导体已经陷入了三星电子与SK海力士的“TOP2魔咒”中,新兴半导体公司的命运要么是被这两大巨头竞争破产,要么被等待收购。即使存活下来,体量规模与国外同类型企业差得太多,很难形成产业集群。

所以,看似有美好计划的帮扶,但三星电子的未来命运,还得靠自己的正确选择。

作者:家衡

微软雅黑;font-size:14px;">原文标题:被「内存条」困住的三星电子

-

并购失败率陡增!传三星电子大规模并购或受影响

2022-02-11 -

芯片需求推动利润上涨,三星电子Q3净利润103亿美元

2021-10-28 -

三星电子官宣3nm将实现量产:性能提升30%,功耗下降50%!

2021-10-12