1拆20,逆势大涨5.41%,亚马逊还能“特立独行”多久?

石油价格在本周初相对没有生气,保持了近期的涨势,但在这两个方向上涨幅都不大。

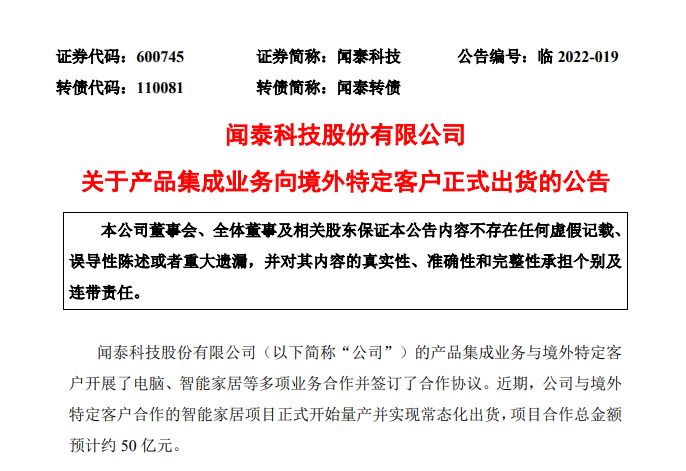

(点击放大)

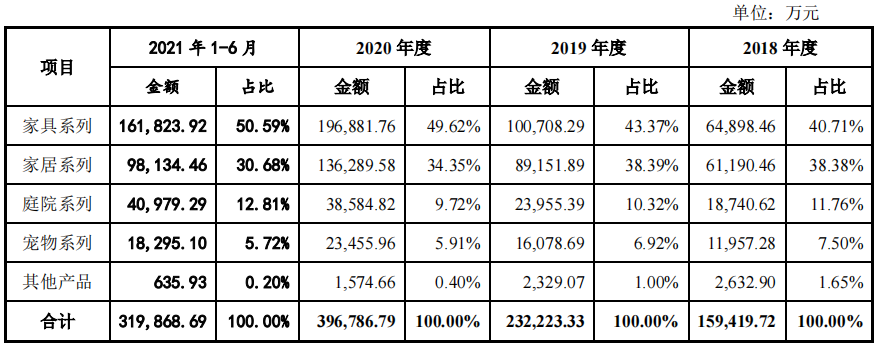

(点击放大)

(点击放大)

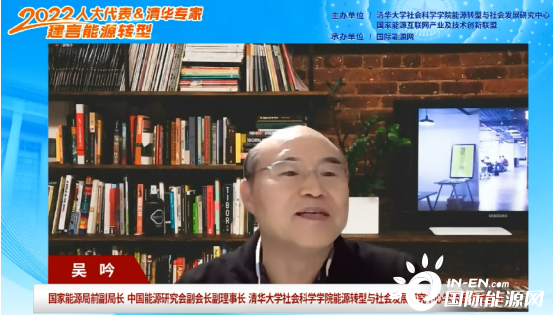

(点击放大)

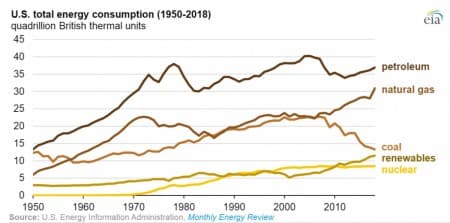

-美国在2018年消耗了3万亿BTU,比去年同期增长了4%,并创下了历史新高。

-化石燃料的消耗量也增长了4%,占一次能源使用总量的80%。天然气消耗猛增了10%,而煤炭消耗却急剧下降。

-可再生能源增长了3%(风能增长了8%,太阳能增长了22%)。

市场动向

-Sempra Energy(NYSE:SRE)在其路易斯安那州的Cameron LNG项目的Train 2中开始生产。Sempra拥有50.2%的股份,而Total SA(NYSE:TOT)和三井(OTCPK:MITSY)。

-荷兰皇家壳牌公司(NYSE:RDS.A)在西澳大利亚州西北海岸附近的Browse Basin中发现了“大量”的天然气和凝析油。

-Denbury Resources(NYSE:DNR)同意以5,000万美元的价格将其在德克萨斯州东南部四个油田的一半权益出售给以色列的Navitas Petroleum。

2019年十二月24日星期二

银行看到油价下滑。《华尔街日报》对13家主要投资银行的调查发现,分析师认为明年石油价格会下跌,因为OPEC +协议未能使油价回升。尽管减产幅度更大,但布伦特原油平均价格在2020年第一季度的预测为每桶61.23美元,与上个月的预测相比仅略有上升。短期来看,投资者看涨–石油期货的净看涨赌注升至上周七个月以来的最高水平。

二叠纪井变得越来越气。二叠纪页岩油井的气油比高于预期,这对页岩钻探商的利润又造成了打击。Rystad Energy页岩研究负责人Artem Abramov说:“活动水平已不再是原来的水平。”“油比不再足以抵消老井中的天然气,因此,整个盆地的气油比有所增加。”特拉华州次流域的关注也有所贡献,因为该地区的面积更大。

沙特阿拉伯和科威特在中立区重新启动附近。沙特阿拉伯和科威特正处于重启两国边境中立区油田生产的交易的边缘,有可能结束为期五年的争端。该油田的产能为50万桶/天,但在2014年被关闭。重新启动仍需遵守OPEC +协议,这意味着任何增加都可能需要在其他地方抵消。

Equinor和Rosneft达成了北极合资公司的协议。俄罗斯的Rosneft and Equinor(NYSE:EQNR)同意共同开发北极的Severo-Komsomolskoye油田。

埃克森美孚在圭亚那开始生产。埃克森美孚(纽约证券交易所:XOM)和赫斯公司(纽约证券交易所:HES)在圭亚那近海的Liza油田开始生产,这是一个备受期待的项目,该项目将在未来数月内提高至120,000 bpd。周一,埃克森美孚表示,它在Liza油田东南部的Mako-1井发现了另一个发现。

Total SA将为苏里南交易支付1亿美元。Total SA(纽约证券交易所:TOT)表示将支付1亿美元的奖金,作为先前宣布与Apache(NYSE:APA)在苏里南开发一个海上项目。该项目增加了圭亚那-苏里南盆地周围的兴奋。

银行对二叠纪的贷款放缓。随着银行寻求减少风险敞口,向二叠纪石油公司的贷款正在放缓。一些银行越来越担心页岩资产价值的下降可能无法弥补未偿还的债务。

美国增加了对Nord Stream 2的制裁,但制裁太少,为时已晚。特朗普总统签署了一项新法律,对在Nord Stream 2管道上工作的任何公司实施制裁,并在从事该项目的瑞士公司暂停建设。但是,制裁可能不会完全停止该项目,因为该项目已接近完成。

伊拉克将削减11万桶/日。欧佩克+成员国对伊拉克执行该协议的压力正在显现–预计本月伊拉克的产量将下降11万桶/日。但伊拉克仍将比其商定的限度高出约20万桶/日。Petro-Logistics首席执行官丹尼尔·格伯(Daniel Gerber)告诉彭博社:“似乎可以想象他们会自愿减少所需数量的产量。”

法官拒绝了TC Energy提出的驳回KXL诉讼的竞标。一名美国联邦法官拒绝了TC Energys(纽约证券交易所:TRP)和特朗普政府要求驳回针对Keystone XL管道的诉讼。法官说,土著和环境团体有可信的主张,应进行择优听证。

金德·摩根(Kinder Morgan)从厄尔巴岛(Elba Island)运送了第一批液化天然气。金德·摩根(纽约证券交易所:KMI)已从佐治亚州萨凡纳的厄尔巴岛运送了第一批液化天然气。

100%可再生能源将耗资73万亿美元,并在7年内收回回报。斯坦福大学的一项新研究发现,淘汰化石燃料将使全世界付出73万亿美元的代价,但每年节省的11万亿美元将被抵消。在七年多的时间里,节省下来的费用将抵消成本。研究作者马克·雅各布森(Marc Jacobson)告诉彭博社:“进行这种转变确实没有任何不利之处。”“大多数人担心这太昂贵了。希望这可以减轻一些恐惧。”

中国的煤炭消费量上升,但进口量下降。随着人们越来越关注石油和天然气的进口依赖性,中国越来越倾向于煤炭,但中国也在增加国内生产,这意味着到2020年煤炭进口可能下降8%。彭博资讯(Bloomberg Intelligence)的分析师米歇尔·梁(Michelle Leung)说:“新供应将造成煤炭过剩。”在近年来下降之后,中国的煤炭消费已回升至创纪录的高水平。

能源股发行枯竭。能源领域的股票发行量今年暴跌了70%,降至13亿美元,债券发行量持平。投资者拒绝了页岩气产业。安永会计师事务所(Ernst&Young LLP)全球石油和天然气部门负责人安迪·布罗根(Andy Brogan)说:“作为一个行业,它似乎并不受欢迎。”

美国官员:中国的基础设施支出摇摇欲坠。美国国际开发金融公司(International Development Finance Corporation)首席执行官告诉英国《金融时报》,由于“债务过多,基础设施薄弱,贿赂[和]缺乏透明度”,中国1.3万亿美元的全球基础设施支出狂潮像纸牌屋一样“ 100%”。

-

石油价格达到拐点了吗?

2022-03-11 -

随着库存的增加,油价跌至18年低点

2022-03-11 -

全球油价狂跌的赢家和输家

2022-03-11 -

石油价格繁荣和萧条周期的终结

2022-03-11 -

页岩峰将使油价飞涨

2022-03-11 -

大量库存增加阻止油价上涨

2022-03-11 -

沙特阿拉伯提高油价的最终计划

2022-03-11 -

随着艾伯塔省减产,加拿大石油价格承压

2022-03-11 -

油价暴涨美国就业数据明朗

2022-03-11 -

石油价格下跌,因为美国能源情报署报告称原油大宗建设

2022-03-11 -

石油价格因EIA库存报告而下跌

2022-03-11 -

罕见的市场乐观情绪导致油价反弹

2022-03-11 -

油价再次暴跌……欧佩克会采取行动吗?

2022-03-11 -

油价大幅上涨,页岩油库存激增

2022-03-11 -

下跌风险加剧,油价下跌

2022-03-11