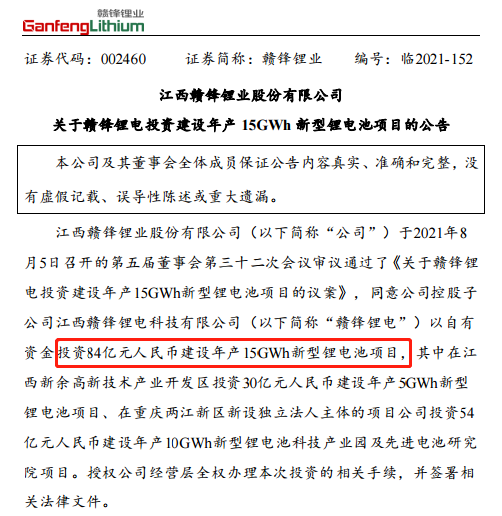

锂业巨头砸84亿投建锂电项目,含固态电池!

上周四,埃克森美孚同意公布其计划,以评估气候变化对其商业模式构成的风险,从而使其成为第一家这样做的石油和天然气生产商。作为交换,由可持续财富管理基金Arjuna Capital和倡导组织As You Sow牵头的一组股东同意撤回有关该问题的股东提议。这是投资者主导的一系列举措中的最新举措,旨在迫使拥有大量碳氢化合物储量的公司考虑碳限制的未来或“碳资产风险”对股东利益的财务影响。

“我们感到高兴的是,埃克森美孚同意放弃他们对我们提议的反对,并解决这一非常现实的风险。如果公司不为低碳做准备,那么股东价值将受到威胁。” Arjuna Capitals股票研究和股东参与总监Natasha Lamb说。“您最大的石油和天然气公司是首家在此问题上露面的公司,这在很大程度上说明了能源市场的发展方向,” As You Sow总裁Danielle Fugere告诉《纽约时报》。“投资者需要有关这些公司选择的透明度和披露。”

相关文章:埃克森美孚瞄准10个新项目的生产

传统的气候变化讨论是以大局为中心的,即石油,天然气和煤炭燃烧产生的温室气体排放,而活动家则通过倡导碳税,限额和贸易制度或反对管道建设,集中精力限制排放。 。这里的关键是,大多数激进主义者试图从行业外部开展工作以取得成果。然而,在过去的一年中,一个新的倡导品牌已经扎根,旨在通过自己的公司结构影响全球最大的烃生产商的行为。这些活动集中在“不可燃碳”的概念上,化石燃料公司将其保留为资产,但在未来的碳限制政策中可能毫无用处。

去年,它向10家碳氢化合物公司提交了碳资产风险建议书。实际上,安永会计师事务所的分析发现,环境和社会提案占去年股东提案的最大类别,几乎占40%。

根据Carbon Tracker Initiative的计算,如果我们希望保持在两度基准以下,则超过三分之二的现有化石燃料储量不可燃。这就引出了一个问题:如果公司已经拥有了更多的可用资源,为什么公司仍会在勘探上花费那么多钱?这种探索也不便宜。巴克莱银行估计,2014年,石油和天然气公司将在勘探和生产上花费约7,320亿美元。随着公司花费大量资金来扩大储备基础,很难看到他们放弃投资。

相关文章:地缘政治动荡给埃克森美孚公司造成损失

碳资产风险提案是一个有趣的策略,让美国最大的石油和天然气公司着手解决这个问题令人印象深刻,但是需要记住两点。首先,它们只为公开交易的公司工作,这些公司仅占世界碳氢化合物储量的一小部分(绝大多数由各种国有企业持有)。其次,最有可能采取限制碳政策的国家不是预期需求增长的国家。

这些碳资产风险计划是否能说出很多话是令人怀疑的,更不用说阐明环保组织希望的可持续战略了。这些计划更有可能阐明公司打算如何驾驭未来的监管现实并仍能盈利。对股东来说是个好消息,但不太可能使环保人群感到高兴。

-

墨西哥的能源改革继续带来风险

2021-08-08 -

我们:抢购天然气有成千上万的搁浅资产风险

2021-08-06 -

印度的核能未来面临选举风险

2021-08-06 -

理想汽车回港上市申购结束,投资者仅超购1.31倍,存在破发的风险吗?

2021-08-06 -

Schletter将被投资者收购,结束财务复苏

2021-08-05 -

长三角农业活动区农田土壤重金属风险评价

2021-08-05 -

专家视点 | 王遥等:“双碳”愿景下的金融转型研究

2021-08-05 -

绿色碳交易跨国变现!雄安新区达成首笔国际绿证业务

2021-08-05 -

Kashagan推迟在哈萨克斯坦的法术投资者风险

2021-08-04 -

雄安新区首笔碳资产全球交易达成

2021-08-03 -

《广西壮族自治区土壤污染防治条例》

2021-08-03 -

为什么追求收入的投资者应该考虑MLP

2021-08-03 -

Sangam完成向Aditya Birla Renewables出售24 MW太阳能资产

2021-08-02 -

薄膜制造商Calyxo寻找新的投资者

2021-08-01 -

薄膜制造商Calyxo寻找新的投资者

2021-08-01