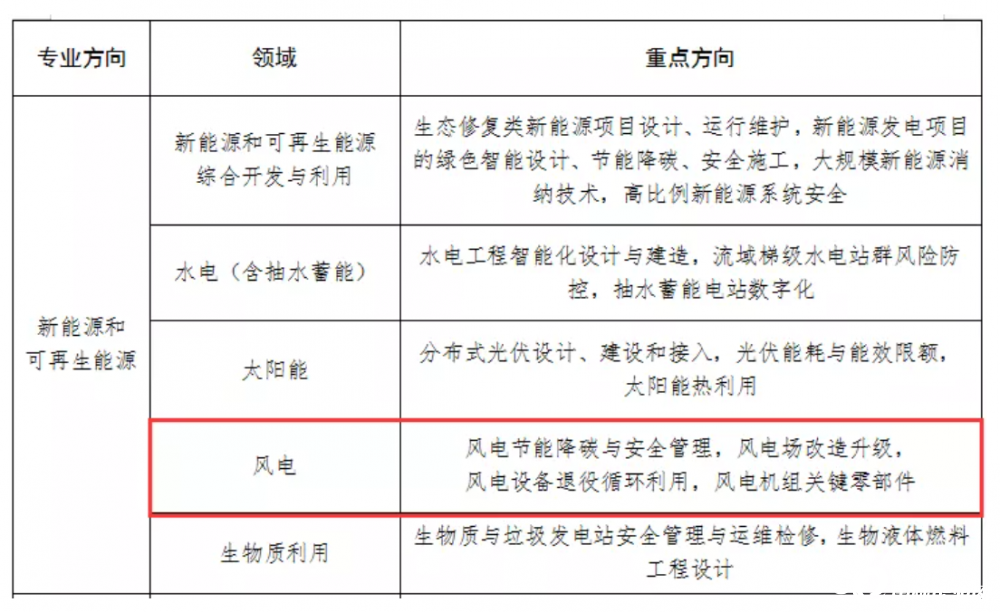

国家能源局:风电场改造升级等4项风电领域标准列入2022年能源行业标准计划立项重点方向

看来,Horseman Global的罗素·克拉克(Russell Clark)可能对美国页岩油行业看跌。

作为提醒,克拉克在给投资者的最新一封信中说:“美国主要页岩盆地的下降率上升,而压裂命中事件的增加(也是下降率上升的原因)使我确信,美国页岩生产商并非只是失去了与其他石油钻探公司的竞争力,但他们会发现很难赚钱……。在某些时候,债务投资者开始担心他们将无法收回资本并削减向该行业的贷款。即使是少量的资本减少,也有可能导致美国石油产量急剧下降。如果今天停止新的钻探活动,那么下个月美国的每日石油产量将每天减少35万桶。”

我还发现与众不同的是,在我看来,页岩钻探行业是一个非常无利可图的行业,并且变得越来越不赚钱。然而,美国许多企业都押注大量资本,理由是美国石油将永远廉价而丰富。我想到的最明显的是管道,炼油厂,LNG出口商,化工厂。更令人惊奇的是,其他石油资源已经变得更具成本竞争力,但资源却匮乏。如果美国石油产量下降,世界其他地区将难以增加产量。挤油对我来说似乎更有可能。

尽管看跌的论据尚未显现,但不久之前,阿纳达科(Anadarko)在严重亏损后,给美国能源投资者泼了冷水,报告第二季度每股收益亏损77c,是预期的33美分的两倍多。然而,与页岩多头(也许是石油熊)有关的更重要的是,该公司承认不再能够支持其资本支出预算,并将把其2017年的资本预算削减3亿美元,成为美国第一大主要资本市场。石油生产商这样做,是因为石油价格低迷。3月,阿纳达科曾预测2017年资本支出总额为45亿美元至47亿美元,这是近期资本支出反弹的延续,该反弹在2016年第三季度达到低谷。

(点击放大)

在周二的财报电话会议之前,阿纳达科首席执行官艾尔·沃克(Al Walker)证实了华尔街越来越担心油价太低而无法维持正在进行的勘探,他说:“鉴于当前实现的利润率波动,当前市场状况要求较低的资本密集度操作环境。因此,我们将全年的投资水平减少3亿美元。”

具有讽刺意味的是,沃克本人于6月向华尔街发出了明确警告,当时他提出了我们在2015年4月“量化宽松导致通货紧缩:看一看“令人困惑的全球供应狂潮”,他说是廉价资本的无休止供应掩盖了根本的盈利能力不足,并让页岩公司的利润超过了负回报点:《华尔街日报》援引阿纳达科石油公司(Anadarko Petroleum Corp.)首席执行官艾尔·沃克(Al Walker)在上个月的一次会议上对投资者说:“今天,我们行业面临的最大问题是你们。”

在过去的18个月中,华尔街向该行业注入了570亿美元的资金,因此,公司有更多的资金可以继续钻探。资金来自新股票销售和高收益债券的投资者,以及私募股权基金,这些资金帮助为更强大的运营商提供了生命线。资金充裕,几乎所有人都在2017年初发起了增加钻探活动,以期希望油价反弹。新一波的原油再次使市场供不应求。页岩公司的利润率甚至更高,一些声音开始质疑华尔街为行业成瘾提供资金的智慧。华尔街已成为推动公司不惜一切代价增加产量的动力,同时惩罚了那些沃克先生说,请尽力维持生活。“这有点像去AA。要知道,我们需要一个合作伙伴。我们确实需要投资界展现纪律。”

最终,只有沃克自愿减少自己将再投资于自己业务的资本时,才能证明这种纪律。而且,由于石油勘探业是迄今为止资本最密集的产业,因此对石油收入的冲击将是迅速而痛苦的,这使石油输出国组织(OPEC)欣喜若狂,因为石油输出国组织(OPEC)可能终于在漫长而黑暗的隧道尽头看到了曙光。对此,阿纳达科还表示,将其2017年产量预期下调至644000桶/日,削减2%。

顺便说一句,骑士并不是第一个对页岩看跌的人。正如彭博社早些时候报道的那样,高盛全球固定收益投资组合管理联席主管迈克·斯威尔(Mike Swell)表示,高盛资产管理在过去几个月中一直在减少与石油和天然气相关的公司债券,并在某些投资组合中做空石油。 。他在周五的一次采访中表示,该投资经理已从几个月前与能源相关的公司债券的增持仓位转变为今天的中立股位,并趋于减持立场。

一些投资者似乎同意高盛的资产管理部门,至少足以对这些石油和天然气勘探公司的前景持怀疑态度。自1月底以来,与其他高收益债券相比,信用交易员要求拥有石油和天然气公司的垃圾级债券的收益率要略高一些。

有趣的是,上周我们报道高盛上周五报道能源垃圾债券终于开始注意到油价的下跌:

(点击放大)

一旦Anadarko新闻在整个行业中引起反响,这可能只是打破能源垃圾债券市场的一根稻草,随之而来的是该行业的争夺,这也带来了双重麻烦,即也从页岩公司中汲取了急需的资金。这样的外流不可能在更糟糕的时候发生:正如彭博社计算的那样,如果油价保持在每桶47美元以下,“投资者将要求更大的额外收益缓冲,以持有垃圾级的能源债务。部分原因在于,这些公司仍需要过多的杠杆作用(以及投资者信心)才能继续运营,因为垃圾级石油和天然气生产商在2019年到期的信贷额度承诺超过250亿美元。如果油价不反弹,银行有充分的理由大幅度削减这些限额,从而吸走了关键的资金来源。”

重新考虑一下2015年末/ 2016年初的重播。

然而,尽管阿纳达科的新闻显然对其页岩同行不利,其中大多数人将宣布类似的资本支出下降,但由于美国页岩盆地的大部分“摇摆”原油产量,这可能最终对油价有利欧佩克在这一天一直等待已久的明显胜利中,油价将大幅下降。

EIDAR宣布美国页岩油产量刚刚创下5.472mmb / d的历史新高,同月,Anadarko的资本支出也随之削减。

令许多能源多头感到失望的(石油熊熊的减产意味着页岩的供应过剩将要大大减少),从这里可能全是下坡路。

通过Zerohedge

-

高盛:如果页岩气不会放缓,油价将跌至40美元以下

2022-01-22 -

页岩反弹是否导致了火炬的蔓延?

2022-01-22 -

欧佩克仍在生产过剩:替罪羊美国页岩

2022-01-22 -

美国页岩刚刚引发了化学工业的复兴

2022-01-22 -

大型石油的状况可能好于美国页岩

2022-01-22 -

美国页岩油套期保值可能导致油价下跌

2022-01-21 -

必和必拓董事长:$ 20B页岩投资是一个错误

2022-01-21 -

美国页岩破坏了自己的复苏吗?

2022-01-21 -

美国墨西哥湾,页岩油产量下降刺激油价上涨2%

2022-01-21 -

页岩气革命是媒体神话

2022-01-21 -

页岩债务激增尽管石油钻机数量增加

2022-01-20 -

华尔街注资是页岩气的失败吗?

2022-01-20 -

美国页岩油巨头今年将提高产量

2022-01-20 -

BP是否刚刚解锁了一个新的主要页岩气盆地?

2022-01-20 -

波兰页岩气行业是否会卷土重来?

2022-01-20