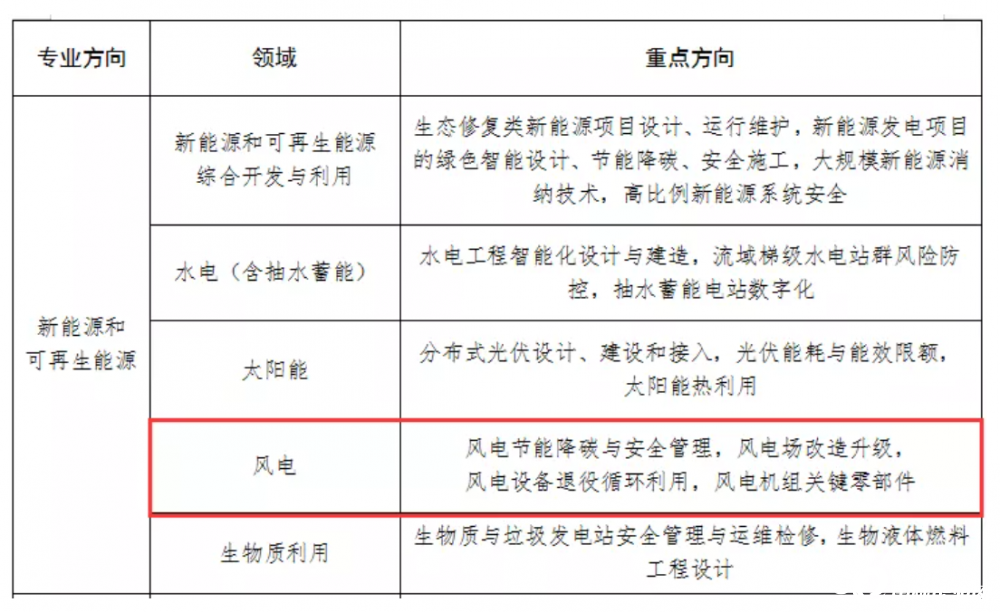

国家能源局:风电场改造升级等4项风电领域标准列入2022年能源行业标准计划立项重点方向

-WTI本周交投于$ 44- $ 47之间,受760万桶美国库存吸引以及欧洲和中国需求良好的推动。上行方面,美国和欧佩克成员国的产量增长受到抑制。

-市场上最致命的看跌力量仍然是加拿大,美国,利比亚和尼日利亚的意外供应。本周美国产量打印了939.70万桶/天(20个月以来的最高价),这使市场对本来强劲的EIA报告产生了反应。海外,欧佩克6月份的数据令市场感到不寒而栗,彭博社估计尼日利亚的产量为175万桶/天(16个月来最高),利比亚的产量为84万桶/日(32个月来最高)。集团的总产量估计为3255万桶/日,比沙特阿拉伯的9万桶/日提高了26万桶/月。利比亚和尼日利亚将参加7月24日举行的OPEC +俄罗斯会议,但科威特领导人今天早些时候表示,要求它们将产量限制在目前水平为时尚早。欧佩克今年的合规率首次跌破80%,加剧了人们对该组织将无法加深当前的减产协议的担忧。

-目前对我们而言,最重要的上行风险是情绪已经变得单方面为负面。本周,国际能源机构对第二季度不存在的市场再平衡感到遗憾,而高盛(Goldman Sachs)评论说,油价可能跌破40美元(其3个月WTI基本情景为47.50美元),而不会受到震荡和欧佩克减产或美国生产商发出压力信号等看涨催化剂的影响。例如钻机数量下降。USO经历了上周以来最大的w / w资金流出(3.58亿美元),基金头寸仍然严重看跌,其中包括成品油的历史净亏损。当每个参与者都取消了上涨的可能性(甚至是安迪·霍尔!)并且市场将供应风险定为0%时,可能是时候考虑这种情绪太悲观了。

-我们还认为,事实上,在美国生产商承受压力且中东和北非紧张局势加剧之际,美国,加拿大,利比亚和尼日利亚的市场正在不断增加产量。考虑到市场强烈的负面情绪,我们认为应该提醒自己,油价和供应风险通常呈反比关系,并且市场在长期没有供应冲击的情况下生存。我们认为,供应压力的潜在增加以及市场情绪的极端悲观是上行风险,需要仔细监测。伍德·麦肯齐(Wood Mackenzie)最近发布了一份报告,估计二叠纪的收支平衡已经提高到了43美元/桶(正朝着45美元/桶的方向发展),而欧亚集团下调了对尼日利亚的供应预测,原因是政治风险增加。

(点击放大)

沙特阿拉伯帮助推动WTI点差+套利

在过去的4-5周中,沙特阿拉伯一直在努力向USGC客户宣传减少出口的情况,最近的进口数据表明,这种减少已经开始对美国原油供应产生影响。上周,PADD III原油进口量为270万桶,在过去三个月下跌超过90万桶后,同比下降16%。到目前为止,USGC进口量的减少一直有效抵消了仍抵达芝加哥地区的加拿大原油的泛滥,其结果是迅速达到了1个月的水平。 WTI价差接近-16美分,而Z17 WTI布伦特原油价格跳升至-2.40。

在过去的两周中,美国原油产量大涨,抹去了多头短暂的乐观情绪,多头认为低油价正在减缓产出的上升趋势。美国生产商上周抽水940万桶,较去年夏季低点增加了96.9万桶,与2015年6月的历史最高水平相差21.5万桶。美国原油钻井平台增加至765台,年初至今增长了44%,但由于平价下跌,套期保值活动显着放缓。截至7月4日,商人和生产商共持有纽约商品交易所WTI + ICE布伦特原油期货空头合约总计185万张,较3月以来减少了14%。

尽管欧佩克增产,但由于欧洲需求增加和中国进口同比增长14%,布伦特原油价差本周也攀升。最近的需求激增已使过去两周的浮动库存从2.09亿桶增加至1.85亿桶(尽管ARA原油库存略有上升。)迅速的1个月布伦特价差表明,基本面相当强劲,为25美分,而DFL布伦特原油上涨至-80美分。

期权价值在预期的横向交易中腐烂

期权市场本周普遍放缓,原因是价格保持稳定,套期保值活动受到限制。我们还注意到,由于夏季原油期货上涨的希望减弱了,因此缺乏从基金和贸易团体手中买入的上行风险。WTI U17曲线的前端在一周内从31%下跌至29%,并从上周的交易中转为看跌的趋势。在曲线的后面,交易量保持稳定,WTI M18 ATM交易量接近30%,而25天看跌期权的交易量比25天看涨期权高6倍。

期权市场本周普遍放缓,原因是价格保持稳定,套期保值活动受到限制。我们还注意到,由于夏季原油期货上涨的希望减弱了,因此缺乏从基金和贸易团体手中买入的上行风险。WTI U17曲线的前端在一周内从31%下跌至29%,并从上周的交易中转为看跌的趋势。在曲线的后面,交易量保持稳定,WTI M18 ATM交易量接近30%,而25天看跌期权的交易量比25天看涨期权高6倍。

ETF流量显示零售业放弃了原油

上周COT数据显示,空头回补导致对冲基金进行了少量的净买入努力。NYMEX WTI和ICE BRENT之间的净净多头头寸增加了47%,增幅为14%w / w,这是因为总空头头寸减少了26k。基金目前的净空头比其一年平均水平低49%,而总空头则比其一年平均水平高70%。

精炼产品的规格定位仍然是负面的,因为基金持有的汽油净亏损为1万张合约,而取暖油净亏损为5.1万张合约。ETF的流动也显示出石油市场的严重看跌情绪,因为USO经历了3.58亿美元的净流出,这是自12月以来的最大流出。

EIA最终交付看涨货物

• 周三的统计数据显示,原油,库欣库存和汽油供应的抽水好于预期。头条供求数据显示多头预期数周的数据类型,但可能显示为时已晚,从长远来看对原油没有任何热情

• 炼油和汽油需求也增强到了公牛在5月和6月一直在等待的水平。

• 在看跌方面,美国原油产量继续保持增速,并继续集水

(点击放大)

美国原油供应量下降760万桶,比前一周增加了250万桶,其中PADD II下降了600万桶,库欣的190万桶。现在,美国总体原油库存同比增长+ 1%,在PADD II中为+ 3%,在PADD III中为+ 0.5%。PADD I库存量同比保持不变。炼厂需求旺盛,导致整体原油总抽水量大,而出口增至91.8万桶/日,进口降至760万桶/日(年同比-3%)。上周,PADD II进口量继续看跌,印刷250万桶/日(同比增长13%),而PADD III进口量现在同比增长-16%。

美国炼油厂需求继续是为数不多的看涨投入之一,支撑原油市场打印1,725万桶/日,比上周增加10.3万桶/日。与上个月相比,总投入量同比增长3%,其中PADD I增加2.5%,PADD II增加4.6%,PADD III增加4.9%。由于美国和国外炼油业务利润率的持续强劲,需求前景在2017年余下的时间继续向我们看。轻油/布伦特看起来特别强劲,从6月初的8美元/桶上涨至本周的10.80美元/桶。

由于出口和炼油厂运行增加,USGC供应大幅下降,美国汽油供应也比预期收紧。总体库存下降160万桶,其中PADD I和PADD II库存持平,而PADD II库存下降170万桶。在过去四周中,总体汽油供应量同比下降了1.8%,而PADD IB库存却下降了8.6%。PADD II库存同比增长1.5%,而PADD III库存同比增长2%。上周,汽油出口量为54.7万桶/日,同比增长38%,而国内需求量为980万桶/日,同比增长1.2%。

美国馏出物数据比预期的更为悲观,总库存量为300万桶。PADD IB库存增加180万桶,这是由于进口到纽约州的进口增加,同比下降2%,而PADD II库存跃升200万桶,至同比增长13%,PADD III库存下降180万桶(持平)。 y / y。)上周,国内馏分油需求继续凸显,日产量为390万桶,较上月同期增长20%。上周出口量为120万桶/日,同比下降10%。

奖金图表

(点击放大)

由SCS Commodities Corp.

-

Eni的北极风险有可能回报

2022-01-23 -

石油专业人士降低风险:偏爱页岩离岸

2022-01-11 -

石油价格的五大风险

2021-12-31 -

太阳能的保修风险

2021-12-26 -

周末读:可持续金融–重新评估风险,目标

2021-12-24 -

叙利亚空袭提醒石油市场地缘政治风险

2021-12-22 -

地缘政治风险溢价重返石油

2021-12-21 -

为什么高风险能源投资者将目光投向伊拉克

2021-12-14 -

为什么高风险能源投资者将目光投向伊拉克

2021-12-12 -

尽管风险增加,市场仍看好石油

2021-12-02 -

央视 | 新版售电管理办法出台 推动我国售电业务市场化改革

2021-11-24 -

王夏晖等:我国土壤环境管理政策进展与展望

2021-11-23 -

碳排放权交易合同法律风险识别与预防

2021-10-20 -

俄克拉何马州地震对石油行业有多大风险?

2021-10-18 -

碳密集型企业气候风险信息披露普遍滞后

2021-10-13