口腔医疗服务商瑞尔集团递表港交所

作者:潘妍、苏杭

出品:洞察IPO

上交所&深交所

新 股 上 市

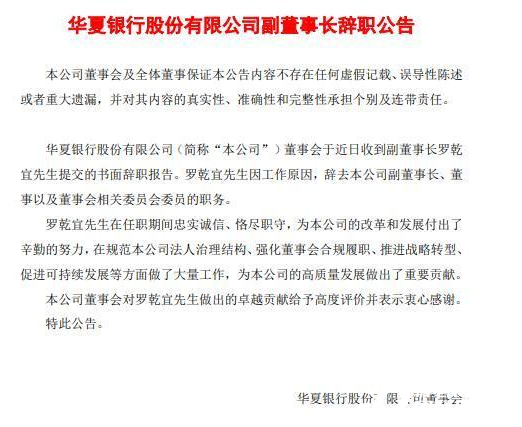

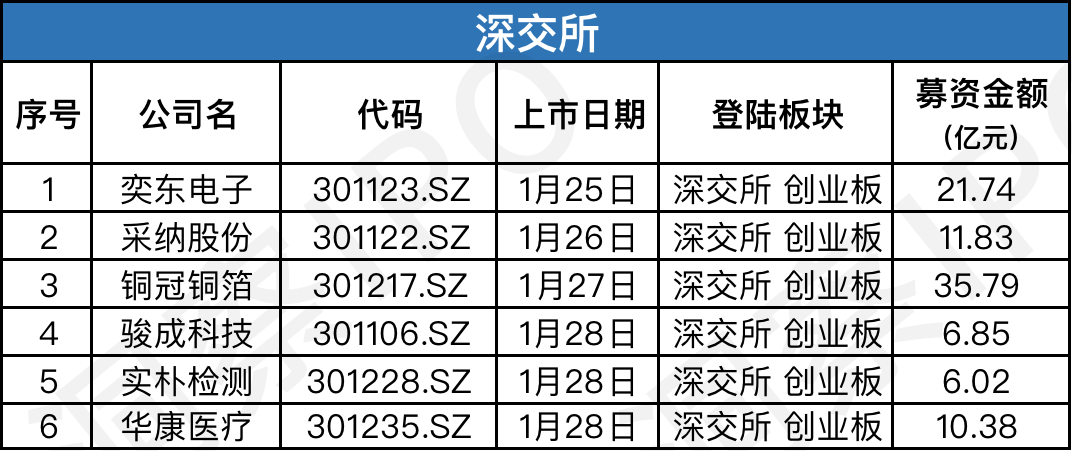

1月24日-2月6日,上交所有2家公司成功登陆主板,3家公司登陆科创板;深交所有6家公司成功登陆创业板。

数据来源:公开信息;图表制作:洞察IPO

1. 万朗磁塑:冰箱门封塑料部件厂商上市首日收涨43.99%。截至2022年2月7日已出现4个涨停板。

2. 百合股份:营养保健食品工厂上市首日开盘即涨停,收涨44.0%。截至2022年2月7日已出现4个涨停板。

3. 晶科能源:光伏产品制造商,上市首日涨幅达24.12%。

4. 臻镭科技:专注于集成电路芯片及微系统,上市首日即破发,收跌10.28%。

5. 纬德信息:电力信息安全领域供应商,上市首日涨幅达23.57%。

数据来源:公开信息;图表制作:洞察IPO

1. 奕东电子:小米、比亚迪、宁德时代的精密电子元器件提供商,上市首日涨幅达32.5%。

2. 采纳股份:注射穿刺器械及实验室耗材研发企业,上市首日涨幅达44.03%。

3. 铜冠铜箔:高端铜箔制造商,上市首日涨幅达25.65%

4. 骏成科技:液晶显示模组厂商,上市首日涨幅达15.60%。

5. 实朴检测:一家以土壤和地下水为专业特色的第三方检测机构,上市首日涨幅达81.52%。

6. 华康医疗:一家医疗净化系统综合服务商,主要为各类医院解决医疗感染问题,收涨18.63%。

通过上市委员会审议会议

1月24日-2月6日,上交所主板有1家公司过会,科创板有4家;深交所主板有2家公司过会,创业板有8家公司。

数据来源:公开信息;图表制作:洞察IPO

1. 鹿山新材:一家专注于绿色环保高性能的高分子热熔粘接材料研发、生产和销售的高新技术企业。

2. 九州一轨:环境噪声与振动污染防治领域的综合服务商。

3. 麦澜德:专注于盆底及产后康复领域,冲击“产后康复第一股”。

4. 超卓航科:一家从事定制化增材制造和机载设备维修业务的高新技术企业。

5. 芯龙半导体:电源管理类模拟集成电路开发的设计公司。

数据来源:公开信息;图表制作:洞察IPO

1. 里得电科:电力安全解决方案提供商。

2. 康冠科技:一家专注于智能显示领域的设计生产企业。

3. 沃得农机:大型现代化农业机械装备制造商。

4. 智立方:主要从事精密自动化装配及测试设备的研发、生产和销售。

5. 国缆检测:一家从事电线电缆与光纤光缆及其组器件的独立第三方检验检测服务机构。

6. 中科环保:废弃物处理处置综合服务商。

7. 比亚迪半导体:半导体供应商,主要从事功率半导体、智能控制IC、智能传感器及光电半导体的研发、生产及销售。

8. 工大科雅:一站式提供智慧供热全面解决方案的信息系统集成服务商。

9. 满坤科:从事印制电路板的研发、生产和销售。

10. 笛东设计:一家综合性景观设计企业,深耕园林景观设计及规划设计业务。

递交上市申请

1月24日-2月6日,上交所有1家公司向主板递交上市申请;深交所有1家公司向创业板递交上市申请。

数据来源:公开信息;图表制作:洞察IPO

1. 天南电力:电力金具产品生产商。

天南电力于1月27日披露招股书

拟登陆上交所主板

1月27日,江苏天南电力股份有限公司(简称:天南电力)主板IPO获上交所受理,保荐机构为申万宏源。

招股书显示,天南电力拟发行不超过1694万股,计划募集资金3.65亿元,将用于特高压电力金具技改扩建项目、研发中心建设项目、补充流动资金。

天南电力主要从事电力金具产品的研发、设计、生产和销售的高新技术企业,主要产品分为防护金具、接续金具、悬垂线夹、耐张线夹、连接金具及其他产品,广泛应用于变电、输电、配电等电能输送的各环节。

财务数据方面,2018年-2020年,天南电力分别实现营业总收入1.97亿元、3.41亿元、4.02亿元,2019年、2020年营收增幅分别为73.41%、18%;净利润分别为1863.95万元、6012.78万元、8576.21万元,2019年、2020年净利增幅分别为222.58%、42.63%。

2021年1-9月,天南电力的营业总收入为1.76亿元,净利润为2180.07万元。

数据来源:公开信息;图表制作:洞察IPO

1. 翔腾新材:新型显示领域各类薄膜器件生产商。

2. 福赛科技:汽车内饰件生产商。

翔腾新材于1月27日披露招股书

拟登陆深交所主板

1月27日,江苏翔腾新材料股份有限公司(简称:翔腾新材)主板IPO获深交所受理,保荐机构为光大证券。

招股书显示,翔腾新材拟发行不超过1717.17万股,计划募集资金5.02亿元,将用于光电薄膜器件生产项目、研发中心建设项目、补充流动资金。

翔腾新材主要从事新型显示领域各类薄膜器件的研发、生产、精密加工和销售,产品包括各类规格的偏光片、光学膜片和功能性胶粘材料,均是新型显示领域的关键组件,已经广泛应用于液晶电视、显示器、笔记本电脑、平板电脑、手机、穿戴设备、车载显示、工业控制及公共显示等各类光电显示产品中。

财务数据方面,2018年-2020年,翔腾新材分别实现营业总收入4.38亿元、6.95亿元、8.96亿元,2019年、2020年营收增幅分别为58.51%、28.96%;净利润分别为2864.34万元、5232.22万元、6914.72万元,2019年、2020年净利增幅分别为82.67%、32.16%。

2021年1-9月,翔腾新材的营业总收入为9.77亿元,净利润为7249.28万元。

福赛科技于1月28日披露招股书

拟登陆深交所创业板

1月28日,芜湖福赛科技股份有限公司(简称:福赛科技)创业板IPO获深交所受理,保荐机构为中信建投。

招股书显示,福赛科技拟发行不超过2120.93万股,计划募集资金4.63亿元,将用于年产400万套汽车功能件项目(一期)、补充流动资金项目。

福赛科技是一家专注于汽车内饰件研发、生产和销售的高新技术企业,主要产品包括内饰功能件和装饰件,是集产品设计、模具开发制造、部件成型、表面涂装、外观包覆及产品装配于一体的集成化方案提供商。

财务数据方面,2018年-2020年,福赛科技分别实现营业收入3.53亿元、4.27亿元、4.64亿元,2019年、2020年营收增幅分别为21.11%、8.63%;净利润分别为1151.86万元、4821.25万元、6182.53万元,2019年、2020年净利增幅分别为318.56%、28.24%。

2021年1-9月,福赛科技的营业收入为4.12亿元,净利润为5547.7万元。

港交所

新 股 上 市

1月24日-2月6日,港交所有1家公司成功登陆主板。

数据来源:公开信息;图表制作:洞察IPO

1. 创新奇智:中国第三大企业AI解决方案提供商,上市首日即破发,跌收25.48%。

新 股 招 股

1月24日-2月6日,港交所有2家新股招股。

数据来源:公开信息;图表制作:洞察IPO

1. 汇通达:农村市场零售第一平台,冲刺下沉零售市场第一股。

2. 清晰医疗:一家眼科专科私营医疗机构。

通过上市聆讯

1月24日-2月6日,港交所有4家公司通过聆讯。

数据来源:公开信息;图表制作:洞察IPO

1. 乐普生物:一家聚焦于肿瘤治疗领域的生物制药企业,国内ADC(抗体偶联药物)龙头。

2. 金茂服务:中国金茂(00817.HK)旗下高端物业管理及城市运营服务提供商。

3. 快狗打车:中国在线同城物流平台。

递交上市申请

1月24日-2月6日,港交所主板有16家公司递交上市申请。

数据来源:公开信息;图表制作:洞察IPO

1. 瑞尔集团:中国高端民营口腔医疗服务市场最大的口腔医疗服务提供商。

2. 途虎养车:线上线下一体化汽车服务平台。

3. 乡村基:中式快餐集团,主要运营两个品牌:乡村基及大米先生。

4. 华医网:中国最大的医疗卫生人员在线平台。

5. 亿华通:燃料电池系统制造商,已于科创板上市(股票代码:688339.SH)。

6. 天齐锂业:以锂为核心的新能源材料公司,已于深交所上市(股份代号:002466)。

7. TIGER JADE:特殊目的收购公司(SPAC)。

8. 格派镍钴:垂直一体化新能源电池材料供应商。

9. 众安智慧生活:综合物业管理服务提供商。

10. 伯恩光学:智能设备外观结构及模组方案提供商。

11. 多想云科技:整合营销解决方案服务提供商。

12. 加立生科:产品管线侧重于非阿片类术后疼痛管理、消炎疼痛控制、麻醉及镇静的生物科技公司。

13. 中联航运:集装箱航运企业。

14. 英雄体育VSPN:以电竞为核心的一站式综合服务提供者,电竞内容制作者。

15. TRINITY:特殊目的收购公司(SPAC)。

16. Interra:特殊目的收购公司(SPAC)。

瑞尔集团于1月24日披露招股书

拟登陆港交所主板

1月24日,瑞尔集团有限公司(简称:瑞尔集团)向港交所递交招股书,拟香港主板IPO上市,摩根士丹利、瑞银集团为其联席保荐人。

招股书显示,本次发行瑞尔集团将用于业务扩张、在现有及新城市开设新的瑞尔及瑞泰医院及诊所;建设及优化信息技术基础设施;营运资金,具体募集金额未披露。

瑞尔集团是一家口腔医疗服务集团,业务遍及全国,同时运营瑞尔齿科(领先的高端口腔医疗服务品牌)和瑞泰口腔(中端口腔医疗服务品牌)。

根据弗若斯特沙利文的资料,按2020年的总收入计,瑞尔集团是中国高端民营口腔医疗服务市场最大的口腔医疗服务提供商,按同期的收入计,也是中国整个民营口腔医疗服务市场的第三大口腔医疗服务提供商。

财务数据方面,2019年-2021年截至3月31日止年度,瑞尔集团分别实现营业收入10.8亿元、11亿元、15.15亿元,2019年、2020年营收增幅分别为1.81%、37.76%;同期经调整净利润分别为-1.1亿元、-1.79亿元、5591.2万元。

2021年3-9月,瑞尔集团的营业收入为8.41亿元,经调整净利润为3118.8万元。

瑞尔集团曾于2021年7月1日向港交所递交招股书,目前已失效。

途虎养车于1月24日披露招股书

拟登陆港交所主板

1月24日,TUHU Car Inc.(简称:途虎养车)向港交所递交招股书,拟香港主板IPO上市,高盛、中金公司、B of A SECURITIES、瑞银集团为其联席保荐人。

招股书显示,本次发行途虎养车将用于增强供应链能力;增强数据分析技术;扩大门店网络和加盟商基础、线下支持团队、加强与加盟商的关系;为与新能源汽车车主汽车服务相关的投资以及与该等服务相关的工具及设备投资提供资金;营运资金及一般公司用途,具体募集金额未披露。

途虎养车是一家线上线下一体化汽车服务平台,提供一站式、全数字化、按需服务体验,打造一个由车主、供应商、汽车服务门店和其他参与者组成的充满活力的汽车服务生态系统。在全国拥有超过3300家途虎工场店和超过33000家合作店,覆盖大部分地级市。

截至2021年9月30日,途虎养车的旗舰应用程序“途虎养车”和线上界面拥有7280万名注册用户。根据灼识咨询报告,途虎养车的月活跃用户于2021年9月达到1000万名,使其平台成为中国汽车服务提供商聚集的最大车主社区。

财务数据方面,2019年、2020年,途虎养车分别实现营业收入70.4亿元、87.53亿元,2020年营收增幅为24.33%;经调整净利润分别为-10.36亿元、-9.71亿元。

2021年1-9月,途虎养车的营业收入为84.42亿元,经调整净利润为-9.02亿元。

乡村基于1月25日披露招股书

拟登陆港交所主板

1月25日,乡村基快餐连锁控股有限公司(简称:乡村基)向港交所递交招股书,拟香港主板IPO上市,高盛、招银国际为其联席保荐人。

招股书显示,本次发行乡村基将用于扩展餐厅网络、深化市场渗透并按需要翻新现有餐厅;加强供应链能力;加强技术能力以进一步提升运营效率;一般企业用途。具体募集金额未披露。

乡村基是一家中式快餐集团,主要运营两个各具特色的品牌:乡村基及大米先生。

截至2021年9月30日,乡村基管理两大品牌,共有1145家直营餐厅。根据弗若斯特沙利文报告,按2020年连锁餐厅数量及所得收入计算,乡村基是中国最大的直营中式快餐集团。

财务数据方面,2019年、2020年,乡村基分别实现营业收入32.57亿元、31.61亿元,2020年营收增幅为24.33%;净利润分别为8270.2万元、-242.4万元。

2021年1-9月,乡村基的营业收入为34.24亿元,净利润为1.63亿元。

华医网于1月25日披露招股书

拟登陆港交所主板

1月25日,华医网科技股份有限公司(简称:华医网)向港交所递交招股书,拟香港主板IPO上市,B of A SECURITIES、海通国际为其联席保荐人。

招股书显示,本次发行华医网将用于业务扩张及升级、巩固数字平台及升级AI应用、探索战略合作、投资及收购、营运资金及其他一般企业用途,具体募集金额未披露。

华医网的平台连接医疗卫生人员、患者及公众以及医药及医疗设备公司。凭藉优质全面的教育内容,通过向医疗健康产业链中关键决策者医疗卫生人员提供数字医学教育解决方案,奠定了业务基础。

于2015年,华医网面向患者及公众推出了数字健康服务解决方案,于2017年面向医药及医疗设备公司推出了数字医疗营销解决方案。

根据弗若斯特沙利文报告,按截至2020年12月31日的注册医疗专业用户及执业医师用户计,华医网是中国最大的医疗卫生人员在线平台。

财务数据方面,2019年、2020年,华医网分别实现营业收入2.76亿元、3.97亿元,2020年营收增幅为44.01%;经调整净利润分别为3061.5万元、6971.3万元,2020年净利增幅为127.71%。

2021年1-9月,华医网的营业收入为2.32亿元,经调整净利润为2432.4万元。

亿华通于1月27日披露招股书

拟登陆港交所主板

1月27日,北京亿华通科技股份有限公司(简称:亿华通)向港交所递交招股书,拟香港主板IPO上市,国泰君安国际、智富融资为其联席保荐人。

招股书显示,本次发行亿华通将用于未来三年的研发、提高燃料电池电堆的产能、投资及潜在收购以及与核心业务一致的公司结盟、提升品牌知名度、营运资金及其他一般企业用途,具体募集金额未披露。

亿华通是一家中国领先的燃料电池系统制造商,拥有设计、研发、制造燃料电池系统包括核心零部件燃料电池电堆的能力,产品主要面向商用应用(如客车和货车)。

根据灼识咨询报告,按2020年车用燃料电池系统总销售功率计算,亿华通在中国燃料电池系统市场排名第一,占市场份额为34.8%。截至2021年9月30日,亿华通的燃料电池系统已安装于工信部新能源汽车目录中的67款燃料电池汽车上,位居行业第一。

亿华通于2016年在新三板挂牌上市并在挂牌期间成功累计股权融资人民币7.9亿元。于2020年8月登陆了上交所科创板并在上市期间成功累计融资人民币15.5亿元。

财务数据方面,2019年、2020年,亿华通分别实现营业收入5.54亿元、5.72亿元,2020年营收增幅为3.37%;净利润分别为4589.9万元、-976.2万元,2020年净利增幅为-121.27%。

2021年1-9月,亿华通的营业收入为3.73亿元,净利润为-9280.1万元。

天齐锂业于1月28日披露招股书

拟登陆港交所主板

1月28日,天齐锂业股份有限公司(简称:天齐锂业)向港交所递交招股书,拟香港主板IPO上市,摩根士丹利、中金公司、招银国际为其联席保荐人。

招股书显示,本次发行天齐锂业将用于偿还SQM债务的未偿还余额,为扩张项目(包括但不限于奎纳纳厂二期、安居工厂20000吨/年碳酸锂产能)拨资,以及用于一般公司用途,具体募集金额未披露。

天齐锂业是中国顶尖且全球领先的以锂为核心的新能源材料公司,是中国唯一通过大型、一致且稳定的锂精矿供给实现100%自给自足以及全面垂直整合锂矿的锂生产商。天齐锂业的运营涵盖锂价值链的关键环节,包括开采锂矿石并生产锂精矿以及生产锂化合物及衍生物。

根据伍德麦肯兹报告,就2020年产量而言,天齐锂业是全球最大的锂矿生产商,并按2020年锂产生的收入计排名第三。根据同一资料来源,按2020年产量计,也是世界第四大以及亚洲第二大锂化合物生产商。

天齐锂业2018年8月起于深圳证券交易所上市(股份代号:002466),于最后实际可行日期已发行A股为14.77亿股。

财务数据方面,2019年、2020年,天齐锂业分别实现营业收入48.16亿元、32.15亿元,2020年营收增幅为-33.24%;经调整净利润分别为-4.05亿元、-6.95亿元。

2021年1-9月,天齐锂业的营业收入为38.49亿元,经调整净利润为3.3亿元。

TIGER JADE于1月28日

披露招股书拟登陆港交所

1月28日,SPAC公司TIGER JADE ACQUISITION COMPANY(简称:TIGER JADE)向港交所递交招股书,拟香港主板IPO上市,发起人为泰欣资本基金及龙石资本,瑞银集团为其独家保荐人。

TIGER JADE是一家特殊目的收购公司(或SPAC),注册成立目的为一间或多间公司或营运业务进行业务合并(特殊目的收购公司并购交易)。

虽然并不限于任何行业或地域,且或会拓展于任何行业或地域的目标,但TIGER JADE拟专注于在大中华地区设有营运或预期设有营运的医疗保健或与医疗保健有关的公司。

格派镍钴于1月28日披露招股书

拟登陆港交所主板

1月28日,上海格派镍钴材料股份有限公司(简称:格派镍钴)向港交所递交招股书,拟香港主板IPO上市,海通国际、中信建投国际为其联席保荐人。

招股书显示,本次发行格派镍钴将用于生产相关开支;寻求经筛选的策略性投资及╱或收购机会,并进一步建立策略性联盟及扩充业务规模;提升研究及开发能力;进行有关废弃锂离子电池回收及再生及新产品的研究及开发;营运资金及一般企业用途。具体募集金额未披露。

格派镍钴是一家垂直一体化新能源电池材料供应商,同时专注于用作生产广泛应用于新能源汽车及消费电子产品的锂离子电池正极材料的两大主要上游资源—镍及钴。根据弗若斯特沙利文报告,按2020年的销量计,格派镍钴为全球第二大钴盐精炼商。

财务数据方面,2019年、2020年,格派镍钴分别实现营业收入10.65亿元、24.49亿元,2020年营收增幅为129.95%;净利润分别为2651.2万元、1.05亿元,2020年净利增幅为294.83%。

2021年1-9月,格派镍钴的营业收入为28.47亿元,净利润为2.6亿元。

众安智慧生活于1月30日披露招股书

拟登陆港交所主板

1月30日,众安智慧生活服务有限公司(简称:众安智慧生活)向港交所递交招股书,拟香港主板IPO上市,招商证券国际、中泰国际为其联席保荐人。

招股书显示,本次发行众安智慧生活将用于收购或投资于专注于中国住宅或非住宅物业的其他中小型物业管理公司;投资及升级管理的项目中社区开发的硬件及软件;丰富社区增值服务的服务组合、规模及效率,具体募集金额未披露。

众安智慧生活是一家总部位于杭州,深植于浙江省及长江三角洲地区的综合物业管理服务提供商。

截至2021年12月31日,众安智慧生活合共有108个合约项目,总合约建筑面积约为1710万平方米,涵盖中国17个城市及七个省份;以及合共管理74个项目,在管总建筑面积约为1180万平方米,涵盖中国六个城市及两个省份。

财务数据方面,2019年-2021年,众安智慧生活分别实现营业收入1.8亿元、2.31亿元、2.96亿元,2020年、2021年营收增幅分别为27.94%、28.18%;净利润分别为2871.5万元、4704.9万元、4179万元,2020年、2021年净利增幅分别为63.85%、-11.18%。

伯恩光学于1月31日披露招股书

拟登陆港交所主板

1月31日,伯恩光学控股有限公司(简称:伯恩光学)向港交所递交招股书,拟香港主板IPO上市,摩根大通、汇丰银行、中金公司为其联席保荐人。

招股书显示,本次发行伯恩光学将用于投资于智能制造、扩充产能及加强智能管理;进一步发展汽车相关业务;开发新材料、新技术及新业务的发展;提升环境、社会及管治标准;结算应付创始人杨建文夫妇或于最后实际可行日期由彼等控制的公司为数89.53亿港元的部分股息。具体募集金额未披露。

伯恩光学是一家智能设备外观结构及模组方案提供商。为世界首家公司提供手机玻璃盖板解决方案(2004年)、提供智能手机3D玻璃盖板(2013年)、提供可折叠智能手机CPI薄膜盖板解决方案(2019年)及提供智能手机微晶玻璃盖板解决方案(2020年)。

根据弗若斯特沙利文的资料,于2020年,按出货价值计,伯恩光学于智能设备外观结构及模组方案提供商中排名第一,占有17.6%的市场份额。伯恩光学是首批就内部装饰及其他新式应用(例如激光雷达及ARHUD)开始策划及生产汽车玻璃的公司之一。于2015年开始开发汽车面板解决方案。

财务数据方面,2019年-2021年截至3月31日止年度,伯恩光学分别实现营业收入316.22亿港元、274.63亿港元、299.13亿港元,2020年、2021年营收增幅分别为-13.15%、8.92%;净利润分别为15.44亿港元、18.5亿港元、31.6亿港元,2020年、2021年净利增幅分别为19.85%、70.8%。

2021年3-9月,伯恩光学的营业收入为150.12亿港元,净利润为15.2亿港元。

多想云科技于1月31日披露招股书

拟登陆港交所主板

1月31日,多想云科技控股有限公司(简称:多想云科技)向港交所递交招股书,拟香港主板IPO上市,中泰国际为其独家保荐人。

招股书显示,本次发行多想云科技将用于研发及加强SaaS互动营销平台;增加IP内容组合及拓展整合营销解决方案业务;投资于扩大地理范围及扩大客户群;寻求策略性合作、投资及收购营运资金及一般公司用途,具体募集金额未披露。

多想云科技于中国提供整合营销解决方案服务。整合营销解决方案服务由五类营销服务组成,即内容营销、SaaS互动营销、数字营销、公关活动策划及媒介广告。

根据弗若斯特沙利文报告,多想云科技是中国领先的活动内容营销服务公司,于2020年,多想云科技按销售收益计在中国活动内容营销服务市场排名第三,在中国运动赛事内容营销服务市场排名第二。

财务数据方面,2019年、2020年,多想云科技分别实现营业收入3.91亿元、3.08亿元,2020年营收增幅为-21.14%;净利润分别为8002.4万元、3178.4万元,2020年净利增幅为-60.28%。

2021年1-9月,多想云科技的营业收入为2.36亿元,净利润为3536.8万元。

加立生科于1月31日披露招股书

拟登陆港交所主板

1月31日,加立生物科技有限公司(简称:加立生科)向港交所递交招股书,拟香港主板IPO上市,农银国际、宝新金融为其联席保荐人。

招股书显示,本次发行加立生科将用于开发产品管线、营运资金及其他一般企业用途,具体募集金额未披露。

加立生科是一家生物科技公司,产品管线侧重于非阿片类术后疼痛管理、消炎疼痛控制、麻醉及镇静。以药物输送平台及其他专利技术为基础,致力于研发围手术期的新药,以期将覆盖面扩展至为公司开发的医药产品进行生产及商业化,实现端到端开发能力。

财务数据方面,加立生科目前无营业收入,2020年、2021年1-9月净利润分别为-2484.9万元、-4433万元。

中联航运于1月31日披露招股书

拟登陆港交所主板

1月31日,中联航运股份有限公司(简称:中联航运)向港交所递交招股书,拟香港主板IPO上市,中金公司、花旗银行为其联席保荐人。

招股书显示,本次发行中联航运将用于扩大船队规模,优化船队结构;发展物流业务,提升“端到端”的服务能力;扩大服务网络至东南亚、南亚和中东地区、欧洲及北美,方式为设立新的境外网点及招募人员;数字化建设;营运资金及其他一般企业用途。具体募集金额未披露。

中联航运是一家中国领先且成长最快的集装箱航运企业。成立于2005年,逐步建立了综合航线网络,提供数字化赋能的航运产品,并持续提升物流服务能力,为全球客户提供优质航运服务。

根据Alphaliner的资料,以运力计算,截至最后实际可行日期,中联航运在总部位于中国大陆且同时提供近洋及远洋航线的集装箱航运公司中排名第二。中联航运的国际运力排名从2020年10月2日的第95名上升至最后实际可行日期的第22名。

财务数据方面,2019年、2020年,中联航运分别实现营业收入4.01亿元、6.12亿元,2020年营收增幅为52.62%;净利润分别为2044.8万元、8719.4万元,2020年净利增幅为326.42%。

2021年1-9月,中联航运的营业收入为34.31亿元,净利润为11.79亿元。

英雄体育VSPN于1月31日披露招股书

拟登陆港交所主板

1月31日,VSPN Group Limited(简称:英雄体育VSPN)向港交所递交招股书,拟香港主板IPO上市,B of A SECURITIES、中金公司、瑞信为其联席保荐人。

招股书显示,本次发行英雄体育VSPN将用于研发以推进服务及基础设施技术、于具备合适的电竞用户结构及有利的监管环境的选定海外市场进行业务扩展、扩大电竞及游戏相关产品及服务选择并升级业务模式、营运资金及其他一般企业用途,具体募集金额未披露。

英雄体育VSPN是一家以电竞为核心的一站式综合服务提供者,覆盖全球粉丝的电竞内容制作者。

根据弗若斯特沙利文报告,2020年,按举办的赛事数目计,英雄体育VSPN于亚洲位列第一;而按来自电竞赛事业务及商业化的收益计,英雄体育VSPN在中国位列第一。

财务数据方面,2019年、2020年,英雄体育VSPN分别实现营业收入9.27亿元、8.92亿元,2020年营收增幅为-3.77%;经调整净利润分别为3949.6万元、-8840.6万元,2020年净利增幅为-323.84%。

2021年1-9月,英雄体育VSPN的营业收入为13.22亿元,经调整净利润为-3.17亿元。

TRINITY于1月31日披露招股书

拟登陆港交所主板

1月31日,SPAC公司TRINITY ACQUISITION HOLDINGS LIMITED(简称:TRINITY)向港交所递交招股书,拟香港主板IPO上市,发起人为李宁(李宁有限公司「2331.HK」的执行主席、联席行政总裁兼执行董事)、LionRock(莱恩资本的普通合伙集团公司)及Astrapto,摩根大通、瑞信为其联席保荐人。

TRINITY是一家特殊目的收购公司(或SPAC),注册成立目的为一间或多间公司或营运业务进行业务合并(特殊目的收购公司并购交易)。

尽管可能在任何业务或行业寻找特殊目的收购公司并购目标,TRINITY计划专注在中国有强大增长潜力并可受益于TRINITY发起人及管理团队的专业运营知识及能力的全球性消费领域生活方式公司,以创造长期股东价值。

Interra于1月31日披露招股书

拟登陆港交所主板

1月31日,SPAC公司Interra Acquisition Corporation(简称:Interra)向港交所递交招股书,拟香港主板IPO上市,发起人为Primavera LLC、农银国际资管及ABCI AM Acquisition,农银国际、摩根大通为其联席保荐人。

Interra是一家特殊目的收购公司(或SPAC),注册成立目的为一间或多间公司或营运业务进行业务合并(特殊目的收购公司并购交易)。

Interra的投资策略聚焦大中华地区从事创新科技、消费及新零售、高端制造、医疗健康及气候行动等领域的高增长型公司。反映了对大中华地区可持续增长的信心,这一高增长趋势将主要由未来的消费升级、城市化、科技创新及能源脱碳的正面大趋势推动。

原文标题:口腔医疗服务商瑞尔集团递表港交所,天齐锂业赴港上市拟募资还债

-

大族智造——金属成形制造解决方案服务商

2021-09-17 -

国家电网公司电网数字化项目第三次设备招标采购

2021-09-10 -

新口腔器械公司如何借助新营销实现反超?

2021-09-08 -

北大口腔医院携手远光软件打造智慧财务典型实践

2021-08-31 -

软银、淡马锡、新希望皆押注,口腔连锁迎来关键加速期?

2021-08-06 -

半年吸金超50亿,口腔赛道火得一塌糊涂

2021-07-27 -

盘点 | 9大省级能源集团向综合能源服务商转型发展

2021-05-27