ID.4挑战: 打破世界纪录的汽车目前正在洛杉矶彼得森汽车博物馆展出

石油行业的高管们今年一定对他们自己感到满意,大型和小型公司在经历了多年的挣扎之后都报告了财务状况的改善。

路透社的一项调查发现,在多年的债务增加和现金流为负数之后,美国页岩产业的盈利能力已发生重大转变。路透社分析了32家独立的页岩公司,其中约三分之一在第三季度现金流为正。这看起来似乎并不那么好,但是在这32家公司中,只有3家公司一年前的现金流量为正。

实际上,许多公司的多年成本削减正在获得回报,其中许多公司的目标是在油价达到每桶50美元或60美元时实现收支平衡。可以肯定的是,并非所有人都在那里,但是今年的石油价格上涨将许多人推向了有利可图的领域。另一方面,石油巨头是多年来最赚钱的。

现在最大的问题是他们如何处理意外之财?花更多的钱来增加产量或将多余的现金返还给股东?这正在成为这个新石油时代的决定性问题之一,特别是对于最大的石油公司而言。

可以肯定的是,几乎每位石油高管在获得机会时都会宣扬其对资本纪律的承诺。华尔街显然赞成这种方法。过去,增长是游戏的代名词,股价随着生产和储备的增长而涨跌。如今,利润和现金流排在第一位。

上周,《华尔街日报》指出了采用这些不同策略的公司的不同股票表现。在过去的一年中,埃克森美孚股价一直持平,因为该公司宣布了一项激进的支出计划和为提高产量而进行的多年活动。与此同时,康菲石油公司正在收缩,出售资产,并专注于页岩钻探和股东回报。埃克森美孚的股价持平,但康菲上涨了25%。

但是,奉行规定将剩余的每一美元都返还给股东的战略,是长期下降的秘诀。能源经济与金融分析研究所的汤姆·桑齐洛(Tom Sanzillo)和凯西·希普尔(Kathy Hipple)表示,该行业“陷入了资本支出难题”。

石油专业人士已经在下滑。“ 2008年,能源行业约占标准普尔500指数总市值的16%。如今,这一数字已下降到大约6%,” Sanzillo和Hipple在评论中写道。“ 1980年,该指数排名前10位的公司中有7家是石油公司。今天,只有埃克森美孚跻身前十名(排名第十)。”

今年前九个月的石油价格上涨鼓舞了人们的乐观情绪,并导致一些公司开始增加支出。事实证明这是一个错误,还有待观察,但最近油价暴跌提醒人们在这个动荡的市场中存在的风险。Sanzillo和Kipple为IEEFA写道:“石油和天然气行业动荡的结果是,成熟的投资者现在将石油和天然气公司视为投机性投资。”

最近的油价下跌可能会巩固许多石油和天然气公司新发现的“资本纪律”方法。在这一点上,这就是华尔街想要的,并且行业的大多数高管似乎愿意继续控制支出,因为过去几年来价格屡次下跌一直被烧毁。高盛在与客户(包括西方石油公司,阿帕奇公司和Range Resources公司)的高管会面后,在给客户的一份报告中写道:“公司基本上都将收益和[自由现金流]放在优先位置,而不是增长。”

“随着现金流量基础的增长,管理层表示,它将从其更长期的现金流量中寻求股息增长,并将周期性的超额[自由现金流量]用于回购或选择再投资机会,”高盛在西方石油计划中表示。“管理层表示,油价必须朝着任何方向持续变化,才能改变资本支出计划。”

投资者感到高兴的是,该行业最终将重点放在利润上,而不仅仅是增长。不利的一面是,在某种程度上,该行业正在就长期增长提出白旗。目前尚不清楚从现在起的五到十年意味着什么,但是在这一点上,大多数石油和天然气公司都将重点放在股东的短期回报上,而不是在未来几十年中增加储备。这绝对是短期策略。但是,随着石油需求高峰和气候危机迫在眉睫,这可能是最有意义的。

-

尽管获利丰厚,大油不会支出

2022-02-17 -

加拿大钻工计划支出增加

2022-02-16 -

支出的强劲增长使页岩气离岸领先

2022-02-15 -

摩根大通:大石油实现气候目标的支出将是“巨大的”

2022-02-14 -

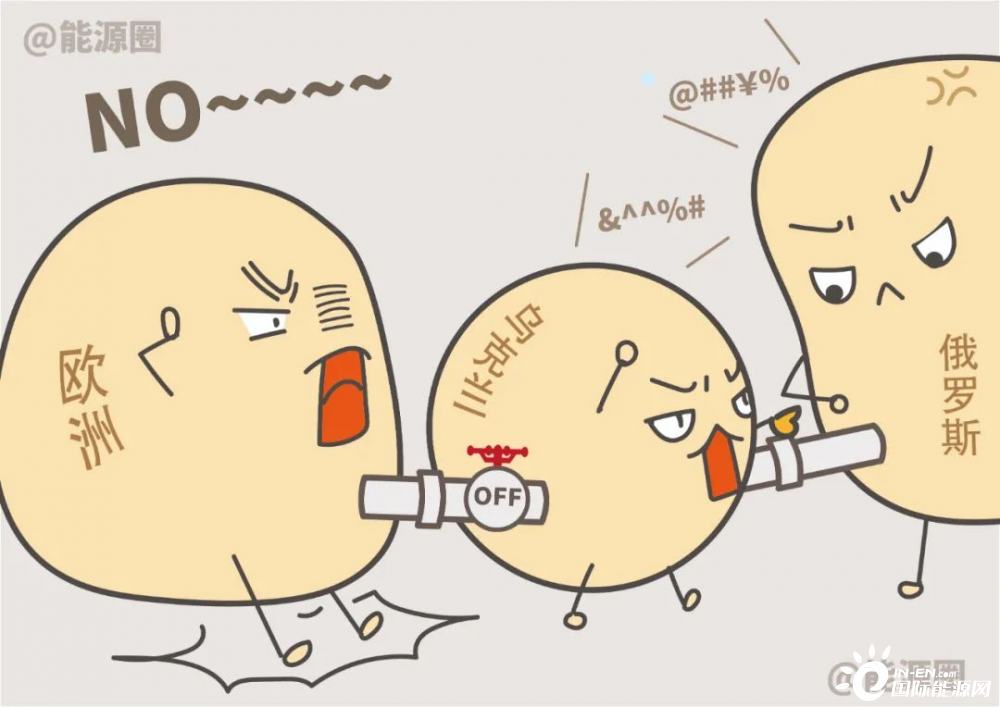

阿塞拜疆的管道难题

2022-02-13 -

俄罗斯的石油部门正面临着大规模的税收改革

2022-02-11 -

国际能源署:世界在能源上的支出不足

2022-02-10 -

支出增长未能提高二叠纪的产量

2022-02-09 -

到2025年,新油田资本支出将超过8000亿美元

2022-02-07 -

重质甜原油正面临供应危机

2022-02-06 -

加拿大正面临严重的原油危机

2022-02-04 -

石油和天然气行业计划资本支出加息

2022-01-31 -

美国能源支出水平十年来最低

2022-01-15 -

石油和天然气国家被迫削减教育支出

2021-12-28 -

经济衰退的终结?石油价格上涨,BP加大支出

2021-12-14