62.4GW!远景、金风、明阳前三!17家央企前三季度整机商中标统计!

累计62.4GW!央企343个风电项目集采定标!远景能源、金风科技、明阳智能、电气风电、东方风电排前五名。

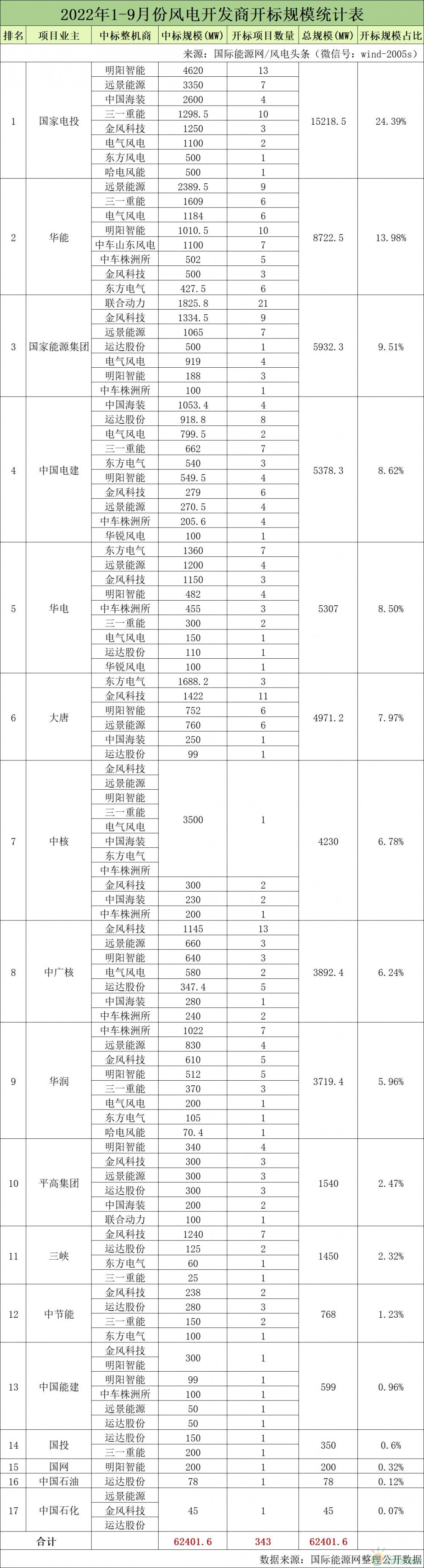

根据国际能源网/风电头条(微信号:wind-2005s)风电项目数据库统计显示,2022年1-9月份,央企共有62401.6MW(约62.4GW)、343个风电项目整机集采定标。

国际能源网/风电头条(微信号:wind-2005s)风电项目数据库收录了包括国家电投、华能、国家能源集团、中国电建、华电、大唐、中核、中广核、华润、平高集团、三峡、中节能、中国能建、国投、国网、中国石油、中国石化等17家央企风电机组开标情况。

从整体规模上来说,陆上风电项目共293个,规模为41567.1MW,折合约41.57GW;海上风电项目共34个,规模为15834.5MW,折合约15.83GW。(此处中核、平高集团框架采购未统计在内,故少5GW。)

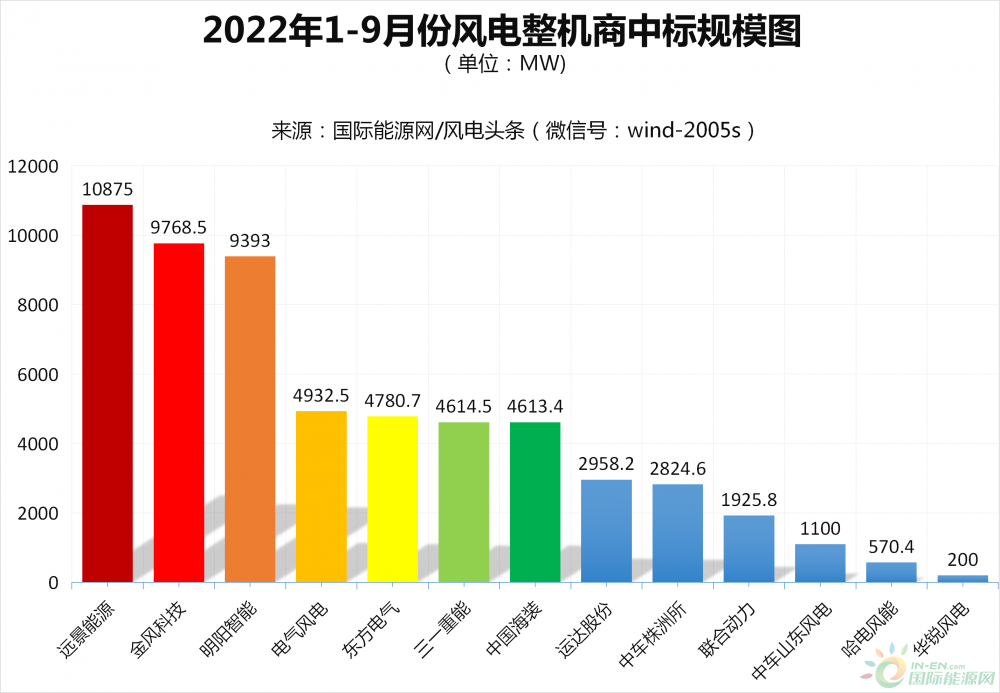

风电整机商中标数据统计

58.56GW!远景能源、金风科技、明阳智能居前三。

根据国际能源网/风电头条(微信号:wind-2005s)统计数据显示,2022年1-9月份风电中标项目累计58556.6MW(约58.56GW),共有13家整机商中标。

从中标规模来看,远景能源是中标项目最多,且规模最大的整机商,中标规模为10875MW,是本次唯一一家中标体量超10GW的整机商。

数据来源:国际能源网整理公开数据

具体中标统计情况如下:

远景能源位居榜首,中标规模为10875MW,占中标规模的18.6%;

金风科技位居第二,中标规模为9768.5MW,占中标规模的16.7%;

明阳智能位居第三,中标规模为9393MW,占中标规模的16.04%;

电气风电位居第四,中标规模为4932.5MW,占中标规模的8.4%;

东方电气位居第五,中标规模为4780.7MW,占中标规模的8.16%;

三一重能位居第六,中标规模为4614.5MW,占中标规模的7.88%;

中国海装位居第七,中标规模为4613.4MW,占中标规模的7.88%;

运达股份位居第八,中标规模为2958.2MW,占中标规模的5.05%;

中车株洲所位居第九,中标规模为2824.6MW,占中标规模的4.82%;

联合动力位居第十,中标规模为1925.8MW,占中标规模的3.29%;

中车山东风电位居第十一,中标规模为1100MW,占中标规模的1.88%;

哈电风能位居第十二,中标规模为570.4MW,占中标规模的0.97%;

华锐风电位居第十三,中标规模为200MW,占中标规模的0.34%。

(备注:此处中核汇能2022-2023年风力发电机组(含塔筒)集中框架采购、中国能建临泽平川百万千瓦风电基地30万千瓦风电项目风力发电机组(含塔筒)、中国石油江苏油田4.5MV及以上风机含塔筒及附属设备4.5MV风力发电机组(含塔筒及附属设备)未统计在内,故规模少3845MW。)

13家整机商中标均价统计

陆上风电含塔筒最高中标均价2654元/kW,不含塔筒最高中标均价2230元/kW;海上风电含塔筒最高中标均价4580元/kW,不含塔筒最高中标均价3830元/kW。

国际能源网/风电头条(微信号:wind-2005s)通过风电项目数据库分析发现,1-9月风电整机商中标均价,在陆上风电项目各整机商中,含塔筒最高均价为运达股份2654元/kW,最低均价为2107元/kW,为远景能源和中车山东风电。不含塔筒最高均价为华锐风电2230元/kW,最低均价为三一重能1696元/kW。

(备注:仅统计公开规模及价格的风电项目)

海上风电项目各整机商中,含塔筒最高均价为东方电气4580元/kW,最低均价为运达股份3306元/kW。不含塔筒最高均价为中国海装3830元/kW,最低均价为明阳智能3468元/kW。

(备注:仅统计公开规模及价格的风电项目)

金风科技中标陆上风电项目7149.5MW,含塔筒中标均价为2411元/kW,不含塔筒中标均价为1950元/kW。中标海上风电项目840MW,含塔筒中标均价为4334元/kW。

远景能源中标陆上风电项目6944.5MW,含塔筒中标均价为2107元/kW,不含塔筒中标均价为1760元/kW。中标海上风电项目510MW,含塔筒中标均价为4015元/kW。

明阳智能中标陆上风电项目5148.5MW,含塔筒中标均价为2398元/kW,不含塔筒中标均价为1801元/kW。中标海上风电项目856MW,含塔筒中标均价为4002元/kW,不含塔筒中标均价为3468元/kW。

三一重能中标陆上风电项目3952.5MW,含塔筒中标均价为2385元/kW,不含塔筒中标均价为1696元/kW。

东方电气中标陆上风电项目3680.7MW,含塔筒中标均价为2249元/kW,不含塔筒中标均价为2079元/kW。中标海上风电项目60MW,含塔筒中标均价为4580元/kW。

中车株洲所中标陆上风电项目2574MW,含塔筒中标均价为2409元/kW,不含塔筒中标均价为2104元/kW。

电气风电中标陆上风电项目2529MW,含塔筒中标均价为2181元/kW,不含塔筒中标均价为1829元/kW。中标海上风电项目504MW,含塔筒中标均价为3656元/kW。

联合动力中标陆上风电项目1825.8MW,含塔筒中标均价为2363元/kW,不含塔筒中标均价为1999元/kW。

中车山东风电中标陆上风电项目1100MW,含塔筒中标均价为2107元/kW,不含塔筒中标均价为1710元/kW。

运达股份中标陆上风电项目1089.4MW,含塔筒中标均价为2654元/kW,不含塔筒中标均价为1916元/kW。中标海上风电项目500MW,含塔筒中标均价为3306元/kW。

中国海装中标陆上风电项目680MW,含塔筒中标均价为2150元/kW,不含塔筒中标均价为1750元/kW。中标海上风电项目280MW,不含塔筒中标均价为3830元/kW。

华锐风电中标陆上风电项目100MW,不含塔筒中标均价为2230元/kW。

哈电风能中标陆上风电项目70.4MW,不含塔筒中标均价为2160元/kW。

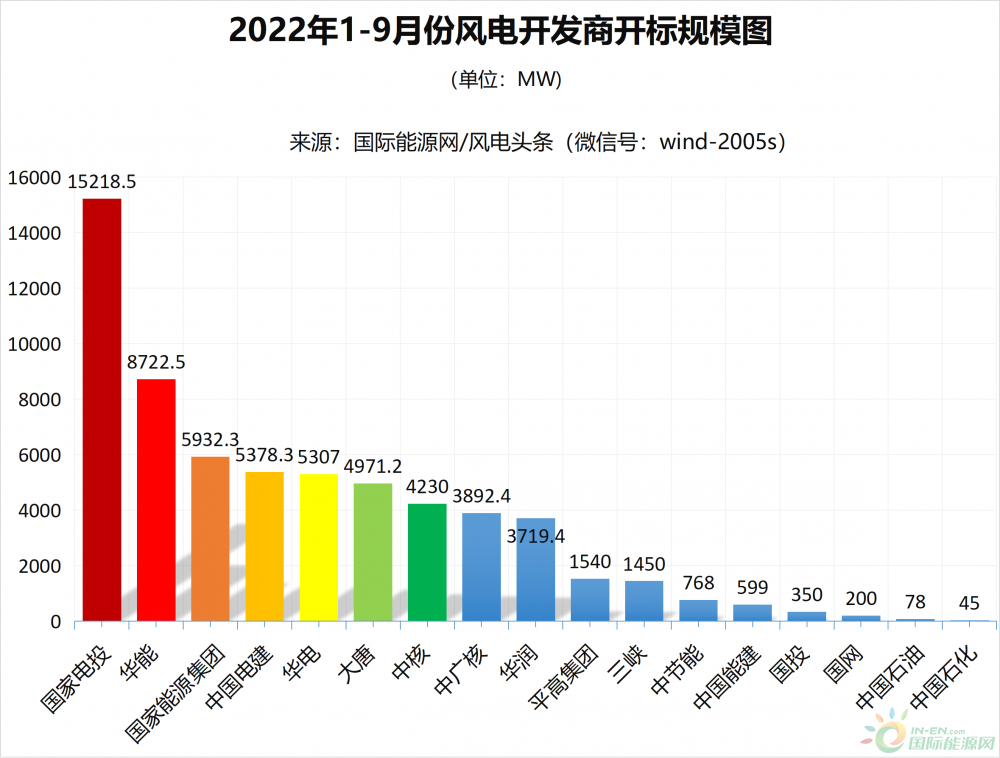

央企电站投资业主项目统计

5家央企开发商规模超5GW,国家电投规模最大。

根据国际能源网/风电头条(微信号:wind-20005s)风电项目数据库统计显示,2022年1-9月份共有17家央企开发商发布风电机组开标结果,分别是国家电投、华能、国家能源集团、中国电建、华电、大唐、中核、中广核、华润、平高集团、三峡、中节能、中国能建、国投、国网、中国石油、中国石化。

2022年1-9月份,国家电投、华能、国家能源集团、中国电建、华电开标规模均超5GW,其中,国家电投开标规模为15218.5MW,位居第一名,其次是华能,项目开标规模为8722.5MW,位居第二名;其次是国家能源集团,以5932.3MW的规模位居第三名。

数据来源:国际能源网整理公开数据

国家电投夺冠主要源于国家电投二〇二二年第十八集中招标(第一批风力发电机组设备规模化采购),以及国家电投二〇二二年度第三十四批集中招标(海上风电竞配机组框架招标)。

国家电投二〇二二年第十八集中招标(第一批风力发电机组设备规模化采购)共24个项目,总装机规模3918.5MW。其中三一重能中标1298.5MW,明阳智能中标1820MW,远景能源中标450MW,金风科技中标50MW,中国海装中标300MW。

国家电力投资集团有限公司二〇二二年度第三十四批集中招标(海上风电竞配机组框架招标)总采购容量为10500MW。其中:明阳智能拟中标2500MW;远景能源拟中标2400MW;中国海装拟中标2300MW;金风科技拟中标1200MW;电气风电拟中标1100MW;哈电风能拟中标500MW;东方风电拟中标500MW。

国家电投开标规模为15218.5MW,其中,明阳智能中标4620MW,远景能源中标3350MW,中国海装中标2600MW,三一重能中标1298.5MW,金风科技中标1250MW,电气风电中标1100MW,东方风电中标500MW,哈电风能中标500MW。

华能开标规模为8722.5MW,其中,远景能源中标2389.5MW,三一重能中标1609MW,电气风电中标1184MW,明阳智能中标1010.5MW,中车山东风电中标1100MW,中车株洲所中标502MW,金风科技中标500MW,东方电气中标427.5MW。

国家能源集团开标规模为5932.3MW,其中,联合动力中标1825.8MW,金风科技中标1334.5MW,远景能源中标1065MW,运达股份中标500MW,电气风电中标919MW,明阳智能中标188MW,中车株洲所中标100MW。

中国电建开标规模为5378.3MW,其中,中国海装中标1053.4MW,运达股份中标918.8MW,电气风电中标799.5MW,三一重能中标662MW,东方电气中标540MW,明阳智能中标549.5MW,金风科技中标279MW,远景能源中标270.5MW,中车株洲所中标205.6MW,华锐风电中标100MW。

华电开标规模为5307MW,其中,东方电气中标1360MW,远景能源中标1200MW,金风科技中标1150MW,明阳智能中标482MW,中车株洲所中标455MW,三一重能中标300MW,电气风电中标150MW,运达股份中标110MW,华锐风电中标100MW。

大唐开标规模为4971.2MW,其中,东方电气中标1688.2MW,金风科技中标1422MW,明阳智能中标752MW,远景能源中标760MW,中国海装中标250MW,运达股份中标99MW。

中核开标规模为4230MW,金风科技中标300MW,中国海装中标230MW,中车株洲所中标200MW。其中3500MW为中核汇能2022-2023年风力发电机组(含塔筒)集中框架采购,中标企业有金风科技、远景能源、明阳智能、三一重能、电气风电、中国海装、东方电气、中车株洲所。

中广核开标规模为3892.4MW,其中,金风科技中标1145MW,远景能源中标660MW,明阳智能中标640MW,电气风电中标580MW,运达股份中标347.4MW,中国海装中标280MW,中车株洲所中标240MW。

华润开标规模为3719.4MW,其中,中车株洲所中标1022MW,远景能源中标830MW,金风科技中标610MW,明阳智能中标512MW,三一重能中标370MW,电气风电中标200MW,东方电气中标105MW,哈电风能中标70.4MW。

平高集团开标规模为1540MW,其中,明阳智能中标340MW,金风科技中标300MW,远景能源中标300MW,运达股份中标300MW,中国海装中标200MW,联合动力中标100MW。

三峡开标规模为1450MW,其中,金风科技中标1240MW,运达股份中标125MW,东方电气中标60MW,三一重能中标25MW。

中节能开标规模为768MW,其中,金风科技中标238MW,运达股份中标280MW,三一重能中标150MW,东方电气中标100MW。

中国能建开标规模为599MW,其中,明阳智能中标99MW,中车株洲所中标100MW,远景能源中标50MW,运达股份中标50MW。另外金风科技与明阳智能共同中标临泽平川百万千瓦风电基地30万千瓦风电项目风力发电机组(含塔筒)及其附属设备,规模是300MW。

国投开标规模为350MW,其中,运达股份中标150MW,三一重能中标200MW。

国网开标规模为200MW,由明阳智能中标。

中国石油开标规模为78MW,由运达股份中标。

中国石化开标规模为45MW,由远景能源、金风科技、运达股份共同中标。

央企各电站开发商整机商中标统计

国家电投开标规模超过15GW!国家电投、华能、国家能源集团位列前三!

国际能源网/风电头条(微信号:wind-2005s)通过梳理风电项目数据库,将2022年1-9月份17家央企开发商中标整机商排名做出梳理,中标情况如下:

国家电投

国家电投开标15218.5MW,占总开标规模的24.39%,由明阳智能、远景能源、中国海装、三一重能、金风科技、电气风电、东方风电、哈电风能8家整机商中标。

华能

华能开标8722.5MW,占总开标规模的13.98%,由远景能源、三一重能、电气风电、明阳智能、中车山东风电、中车株洲所、金风科技、东方电气8家整机商中标。

国家能源集团

国家能源集团开标5932.3MW,占总开标规模的9.51%,由联合动力、金风科技、远景能源、运达股份、电气风电、明阳智能、中车株洲所7家整机商中标。

中国电建

中国电建开标5378.3MW,占总开标规模的8.62%,由中国海装、运达股份、电气风电、三一重能、东方电气、明阳智能、金风科技、远景能源、中车株洲所、华锐风电10家整机商中标。

华电

华电开标5307MW,占总开标规模的8.5%,由东方电气、远景能源、金风科技、明阳智能、中车株洲所、三一重能、电气风电、运达股份、华锐风电9家整机商中标。

大唐

大唐开标4971.2MW,占总开标规模的7.97%,由东方电气、金风科技、明阳智能、远景能源、中国海装、运达股份6家整机商中标。

中核

中核开标4230MW,占总开标规模的6.78%,由金风科技、远景能源、明阳智能、三一重能、电气风电、中国海装、东方电气、中车株洲所8家整机商中标。

中广核

中广核开标3892.4MW,占总开标规模的6.24%,由金风科技、远景能源、明阳智能、电气风电、运达股份、中国海装、中车株洲所7家整机商中标。

华润

华润开标3719.4MW,占总开标规模的5.96%,由中车株洲所、远景能源、金风科技、明阳智能、三一重能、电气风电、东方电气、哈电风能8家整机商中标。

平高集团

平高集团开标1540MW,占总开标规模的2.47%,由明阳智能、金风科技、远景能源、运达股份、中国海装、联合动力6家整机商中标。

三峡

三峡开标1450MW,占总开标规模的2.32%,由金风科技、运达股份、东方电气、三一重能4家整机商中标。

中节能

中节能开标768MW,占总开标规模的1.23%,由金风科技、运达股份、三一重能、东方电气4家整机商中标。

中国能建

中国能建开标599MW,占总开标规模的0.96%,由金风科技、明阳智能、中车株洲所、远景能源、运达股份5家整机商中标。

国投

国投开标350MW,占总开标规模的0.6%,由运达股份、三一重能2家整机商中标。

国网

国网开标200MW,占总开标规模的0.32%,由明阳智能1家整机商中标。

中国石油

中国石油开标78MW,占总开标规模的0.12%,由运达股份1家整机商中标。

中国石化

中国石化开标45MW,占总开标规模的0.07%,由远景能源、金风科技、运达股份3家整机商中标。

分省中标统计

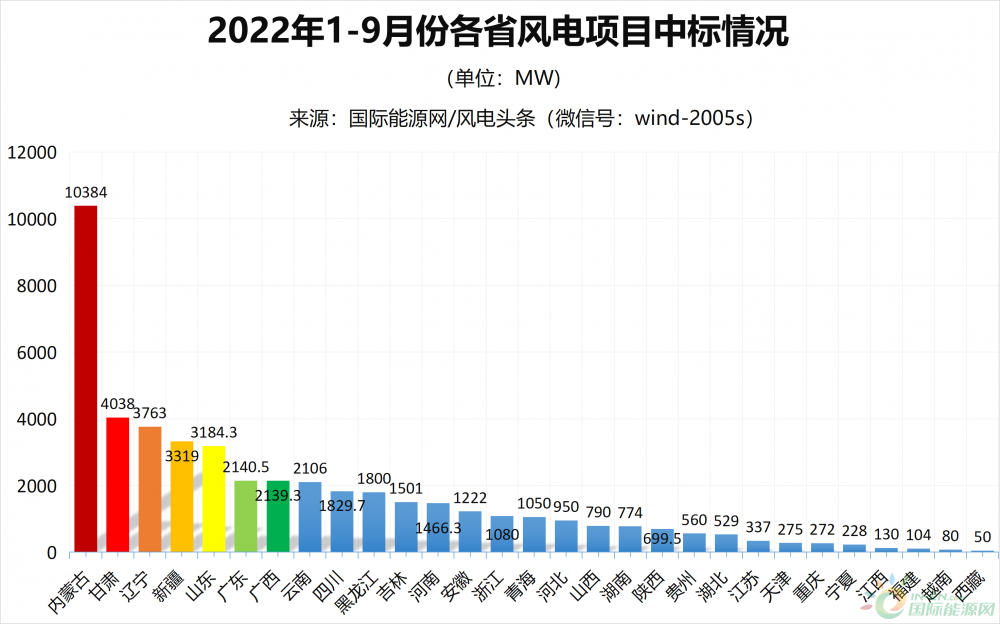

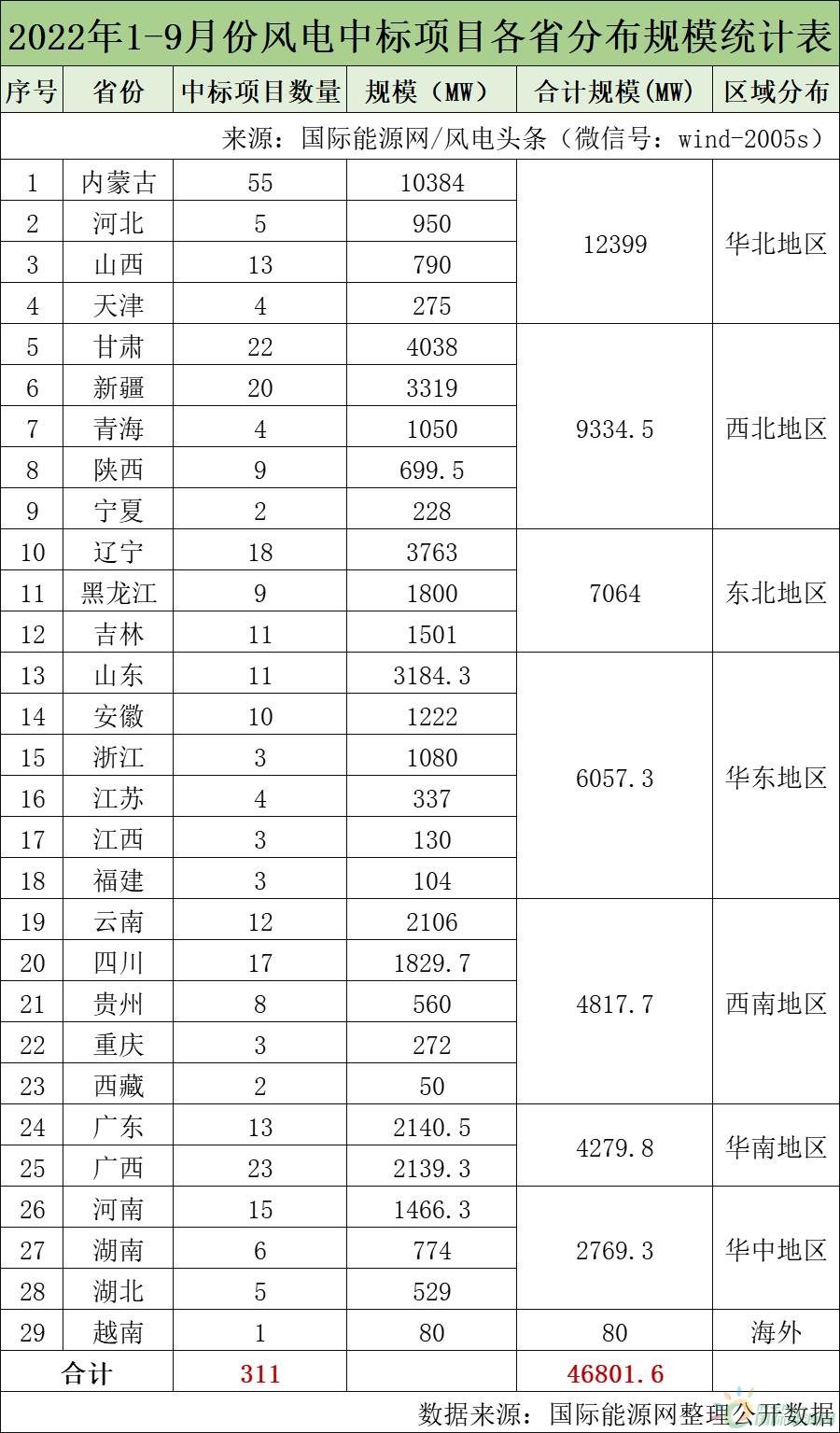

华北、西北、东北、华东地区规模超5GW,内蒙古规模超10GW。

根据国际能源网/风电头条(微信号:wind-20005s)风电项目数据库统计显示,2022年1-9月份风电开标项目有28个省份以及1个海外地区项目进行开标,规模为46801.6MW。(备注,此处不含国家电投海上风电竞配框架采购、平高集团框架采购、中核汇能框架采购以及国家电投年产500万kVAh铅碳电池和年处理20万吨废旧铅蓄电池综合利用配套100MW风电项目,故少15600MW。)

从省份分布情况来看,内蒙古、甘肃、辽宁、新疆、山东、广东、广西、云南是规模均超2GW的省份。其中内蒙古是中标规模最大的省份,规模超10GW,排名第一。甘肃省规模为4038MW,排名第二,其次是辽宁省,规模为3763MW,排名第三。

数据来源:国际能源网整理公开数据

国际能源网/风电头条(微信号:wind-2005s)通过风电项目数据库分析发现,从区域分布来看,2022年1-9月份,华北、西北、东北、华东地区成为风电开发最火热的土地,规模均超5GW。其中,华北地区开标规模超12GW,是中标规模最大的区域,包含内蒙古、山西、河北、天津。

华北地区累计开标12399MW,其中内蒙古开标10384MW、河北开标950MW、山西开标790MW、天津开标275MW。

西北地区累计开标9334.5MW,其中甘肃开标4038MW、新疆开标3319MW、青海开标1050MW、陕西开标699.5MW、宁夏开标228MW。

东北地区累计开标7064MW,其中辽宁开标3763MW、黑龙江开标1800MW、吉林开标1501MW。

华东地区累计开标6057.3MW,其中山东开标3184.3MW、安徽开标1222MW、浙江开标1080MW、江苏开标337MW、江西开标130MW、福建开标104MW。

西南地区累计开标4817.7MW,其中云南开标2106MW、四川开标1829.7MW、贵州开标560MW、重庆开标272MW、西藏开标50MW。

华南地区累计开标4279.8MW,其中广东开标2140.5MW、广西开标2139.3MW。

华中地区累计开标2769.3MW,其中河南开标1466.3MW、湖南开标774MW、湖北开标529MW。

海外地区累计开标80MW,为越南地区。

从开发商的角度来看,华北地区中,华能开标2814MW、大唐开标2700MW、国家能源集团开标1440MW、中国电建开标1090MW、国家电投开标1070MW、华润开标1020MW、华电开标790MW、中广核开标325MW、中核开标300MW、三峡开标300MW、国网200MW、国投150MW、中节能开标100MW、中国能建100MW。

西北地区中,华电开标2400MW、中国电建开标1699MW、华能开标1238.5MW、中广核开标1090MW、国家能源集团开标729.5MW、国家电投开标648.5MW、中核开标430MW、大唐开标399MW、中国能建开标300MW、国投开标200MW、三峡开标150MW、中节能开标50MW。

东北地区中,华能开标2384MW、国家电投开标1500、华润开标950MW、大唐开标650MW、国家能源集团开标571MW、华电开标552MW、中国电建开标329MW、中国石油开标78MW、中广核开标50MW。

华东地区中,国家能源集团开标2034MW、中国电建开标1382.3MW、三峡开标950MW、国家电投开标500MW、华润开标474MW、中广核开标410MW、华能开标152MW、华电开标110MW、中国石化开标45MW。

西南地区中,中广核开标780MW、华能开标777.5MW、华电开标630MW、国家能源集团开标630MW、中国电建开标628.6MW、大唐开标566.2MW、国家电投开标300MW、华润开标255.4MW、中节能开标100MW、中国能建开标100MW、三峡开标50MW。

华南地区中,华能开标1102.5MW、中广核开标1017.4MW、国家能源集团开标522.5MW、华润开标420MW、华电开标345MW、中节能开标318MW、国家电投开标300MW、大唐开标206MW、中国电建开标48.4MW。

华中地区中,华润开标600MW、华电开标480MW、大唐开标450MW、国家电投开标300MW、华能开标254MW、中广核开标220MW、中节能开标200MW、中国电建开标121MW、中国能建开标99MW、平高集团开标40MW、国家能源集团开标5.3MW。

海外地区中,中国电建开标80MW。

『风电项目月报/季报』由国际能源网/风电头条(微信号:wind-2005s)从2020年开始推出,分为月报、季报,面向风电及新能源全产业的风电项目跟踪分析报告,旨在通过对风电产业项目招标、中标信息的搜集、整理,监测风电产业市场规模、价格变动及市场商机,为产业链相关企业提供时效性强、专业度高、全面的即时产业内参。

特别说明:由于受限于信息渠道与公开性等多重因素,我们在信息搜集、整理中难免会存在疏漏,如有信息漏缺,也欢迎各相关企业主动与我们建立联系,做为后续项目的有力补充,共建风电行业最全、最精准、最客观的产业项目数据库,为风电产业的快速发展助航!

添加魏主编微信,参与调研

-

87.03GW逆变器定标!10家央企、11家企业中标价格统计!35张表解析!(前三季度)

2022-10-14 -

占全球同期总量的80%以上 中国风电整机商订单再创纪录

2022-10-08 -

中国风电整机商订单规模达3500万千瓦 占全球同期总量80%以上

2022-10-08 -

前三季度盈利超去年全年,中环持续高增长的秘诀是什么?

2022-10-01 -

风光20.74GW!金风、远景、明阳、三一、运达获得指标!河南下发风光建设方案

2022-09-08 -

17.74GW!明阳、远景、电气风电前三!8月份风电整机商中标统计!

2022-09-06 -

全球陆上最大风机EN-192/6.7批量交付

2022-09-01 -

8.68GW!金风、联合动力、远景前三!7月份风电整机商中标统计!

2022-08-27 -

36.07GW!13家整机商中标30家开发商风电机组采购项目!

2022-08-20 -

远景齿轮箱获得国际权威机构DNV A类认证

2022-08-17 -

含塔筒及法兰2060-2350元/kW!远景、明阳、金风预中标100MW风电项目机组采购

2022-08-17 -

安扬激光发布3款新品 飞秒激光小型化设计 整机仅重数公斤

2022-08-16