年度盘点:2022年全球医药健康领域十大并购交易事件

声明:本文为火石创造原创文章,欢迎个人转发分享,网站、公众号等转载需经授权

前言

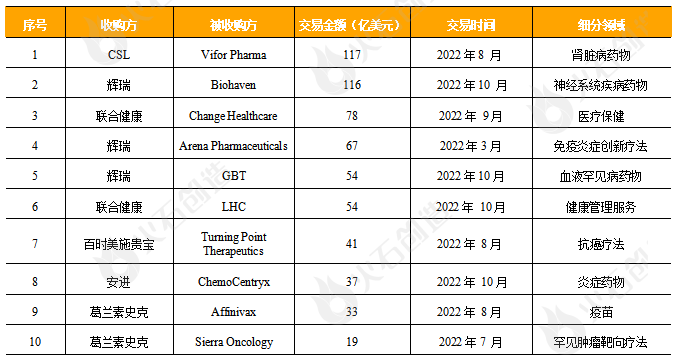

2022年,全球医药健康领域并购交易活动持续活跃。从并购领域看,头部企业重点加大在肾脏病药物、神经系统疾病药物、炎症药物、罕见病药物、疫苗以及健康管理服务等领域的布局,以进一步增强其研发管线、投资研发以及即将上市的重磅产品。从投资阶段看,投资重心逐渐转向优质的后期资产和在早期便能实现医疗突破的新技术。从并购规模看,全球TOP10并购事件总额达616亿美元,其中,澳大利亚血制品和疫苗龙头企业CSL以117美元收购Vifor Pharma成为本年最大金额并购事件,辉瑞、联合健康和葛兰素史克等三大巨头占据Top10并购事件的7成。

表1:2022年全球医药健康领域十大并购交易事件

来源:火石创造根据公开资料整理

01

CSL117亿美元收购Vifor Pharma

2022年8月,澳大利亚血制品和疫苗巨头CSL以117亿美元完成对瑞士维福药业公司(Vifor Pharma)的收购。Vifor Pharma总部位于瑞士,是一家专注于肾脏病的制药公司,致力于成为缺铁、肾脏病和心肾疗法的全球领导者,重点关注慢性疾病。Vifor所擅长的缺铁、肾病和罕见病领域的新药研发与CSL的研发管线高度契合,能够丰富CSL的开发管线。通过此次并购,可以使CSL获得Vifor治疗缺铁、肾脏和心肾疾病的技术专利,增加其治疗肾病和缺铁症的治疗方法,使产品更加多元化,以及拥有其在瑞士和葡萄牙的生产基地。

02

辉瑞116亿美元收购Biohaven

2022年10月,辉瑞以116亿美元完成对Biohaven的收购。Biohaven是一家神经系统疾病药品开发公司,Biohaven将内部资产与领先生物制药公司和学术机构许可的知识产权相结合,并在临床试验中迅速发展降钙素基因相关肽(CGRP)受体拮抗、谷氨酸调节和骨髓过氧化物酶(MPO)抑制等多种化合物。该公司Nurtec产品为全球首个且唯一一个具有快速溶解口腔崩解片剂型的CGRP受体拮抗剂,也是唯一一个可同时用于治疗和预防偏头痛的药物。

通过此次收购,使辉瑞获得一系列良好前景的降钙素基因相关肽(CGRP)受体拮抗剂,包括 NURTEC? ODT(rimegepant),Zavegepant,以及一系列临床前 CGRP 资产组合。

03

联合健康78亿美元收购Change Healthcare

2022年9月,美国最大的医疗保险公司联合健康集团以78亿美元收购医疗信息化公司Change Healthcare的交易获得美国哥伦比亚特区地方法院法院批准。此前该交易遭到美国司法部的反垄断诉讼,核心理由在于美国司法部认为该交易使联合健康控制大量医疗保健数据,将损害商业健康保险市场的竞争、以及健康保险公司用于处理健康保险索赔和降低医疗成本的一项技术市场的竞争。

Change Healthcare是领先的医疗保健技术平台,提供数据和分析驱动的解决方案,以改善美国医疗保健系统的临床,财务和患者参与结果。伴随此次收购,联合健康集团将Change Healthcare与Optum部门合并,以支持快速增长的Optum处理药品索赔,提供护理和技术支持等业务内容。

04

辉瑞67亿美元收购Arena Pharmaceuticals

2022年3月,辉瑞完成以100美元/股的价格全现金收购Arena Pharmaceuticals的所有流通股票,交易总额约67亿美元。Arena为一家临床阶段的免疫炎症疾病领域创新疗法研发公司,产品组合包括多个处于开发阶段的胃肠病学、皮肤病学和心脏病学领域候选治疗药物。其中,重点开发的Etrasimod 为新一代口服S1P调节剂,用于治疗包括胃肠道和皮肤病在内的一系列免疫炎性疾病,它能够与S1P受体1、4、和5特异性结合,可能具有更好的疗效和安全性特征。

此次收购将进一步加强辉瑞在胃肠病学、皮肤病学和心脏病学领域多样化且有前景的开发阶段治疗候选药物组合,加快推进Etrasimod等候选药物的开发用于治疗多种免疫炎症疾病的差异化治疗方案。

05

辉瑞54亿美元收购GBT

2022年10月,辉瑞以54亿美元完成对Global Blood Therapeutics(GBT)的收购。GBT公司成立于2011年,总部位于加州南旧金山,主攻SCD镰状细胞病的治疗药物研发。SCD 是一种终生的、破坏性的遗传性血液疾病,主要发生在非洲、中东和南亚血统的人群中。GBT公司开发的Oxbryta(voxelotor)片剂,是一种直接针对SCD根源的药物,该药在美国、欧盟、阿联酋、阿曼和英国等地已获得批准。2021年Oxbryta的净销售额约为1.95亿美元。

此次收购将加强辉瑞在罕见病领域的布局,并加速将 GBT 的创新疗法分销到世界上受 SCD 影响最严重的区域。

06

联合健康54亿美元收购LHC

2022年10月,联合健康以54亿美元完成对LHC集团的收购。LHC为美国最大的家庭医疗保健提供商之一,在37个州拥有964个办事处,员工人数超3万名,已服务60%的美国65岁及以上的人口,服务内容主要为疾病、受伤或慢病患者提供家庭健康服务、临终关怀服务、基于社区的服务、基于设施的服务、人机交互服务。

此次收购将进一步扩大联合健康在到家保健领域的布局,从而使其业务涵盖医生团体、诊所、手术中心和家庭健康等多元服务体系,并使LHC高品质的到家和社区保健服务与联合健康Optum业务板块以价值为基础的照护经验和资源进行匹配,从而提升照护效果和患者体验。

07

百时美施贵宝41亿美元收购Turning Point Therapeutics

2022年8月,百时美施贵宝BMS以每股 76 美元(总计 41 亿美元)的价格收购所有已发行的 Turning Point 股票。Turning Point Therapeutics是一家致力于开发针对癌症驱动因素的下一代抗癌疗法的创新公司,其产品线包括Repotrectinib、TPX-0022、TPX-0046和下一代ALK抑制剂TPS-O131。其中,Repotrectinib是一种针对 ROS1 和 NTRK 致癌驱动的下一代潜在同类最佳酪氨酸激酶抑制剂,从而加强了其肿瘤管道小细胞肺癌和其他晚期实体瘤。

此次收购,将为BMS具有领先优势的肿瘤业务增添一项重要的后期资产,同时也是该公司为业务增长而实施加强外部合作战略的重要举措。

08

安进37亿美元收购ChemoCentryx

2022年10月,安进(AMGN.US)以37亿美元完成对ChemoCentryx的收购交易。ChemoCentryx是一家专注趋化因子和趋化剂系统的生物制药公司,致力于发现、开发和商业化口服药物,用于治疗罕见疾病、炎症性疾病、自身免疫性疾病和癌症。

此次收购,进一步加强了安进在炎症和肾病领域的全球领导地位,并使其获得ChemoCentryx用于严重自身免疫性基本患者的“first-in-class”药物Tavneos以及靶向其他炎症性疾病中的趋化因子受体的早期候选药物和一种潜在抗癌的口服检查点抑制剂等其他3个早期候选药物。其中,Tavneos药物适用于严重的活动性抗中性粒细胞胞浆自身抗体(ANCA)相关血管炎,该药物与标准疗法联合使用,专门针对两种主要类型的ANCA血管炎,即肉芽肿性多血管炎(GPA)和显微镜下多血管炎(MPA)。

09

葛兰素史克33亿美元收购Affinivax

2022年8月,葛兰素史克完成了对总部位于马萨诸塞州剑桥的肺炎球菌疫苗制造商Affinivax的收购。根据协议条款,葛兰素史克收购 Affinivax公司100%的流通股。此次收购,葛兰素史克支付了21亿美元,并将在Affinivax实现某些儿科临床开发里程碑后支付两笔6亿美元的潜在里程碑付款。Affinivax是一家临床阶段的美国生物技术公司,公司专注于研发下一代疫苗,拥有用于疫苗和免疫疗法的新型MAPS技术平台,其最先进的疫苗将用于治疗肺炎球菌类疾病,包括肺炎、脑膜炎和鼻窦炎。

通过此次收购,葛兰素史克的疫苗研发管线得到进一步强化,获得了新的、具有潜在突破性的技术的途径,并进一步提高其在肺炎球菌疫苗领域全球市场的竞争力。

10

葛兰素史克19亿美元收购美国生物科技公司Sierra Oncology

2022年7月,葛兰素史克按每股55美元的价格,以现金收购了Sierra Oncology所有已发行股份,总股本约为19亿美元。Sierra Oncology是一家位于加州、专注于罕见肿瘤靶向疗法的生物制药公司,产品管线包括JAK抑制剂、选择性BRD4 BET抑制剂、Chk1小分子抑制剂等等。其中,主要候选产品momelotinib是一种强效的在研选择性口服JAK1、JAK2和ACVR1抑制剂,并已在今年6月向美国FDA递交治疗骨髓纤维化的新药上市申请,预计有望于2023年在美国上市。此次收购将进一步增强葛兰素史克在血液治疗领域的专长,补充其多发性骨髓瘤治疗业务,拓展创新肿瘤产品线。

—END—

作者 | 火石创造 廖义桃 审核 | 火石创造 廖义桃 殷莉

原文标题:年度盘点:2022年全球医药健康领域十大并购交易事件

-

【深度】PVP应用领域不断扩展 行业景气度维持高位运行

2022-12-05 -

逸飞激光科创板首发过会 专注于激光加工装备领域

2022-12-02 -

第四届中俄能源商务论坛深化合作共促能源绿色安全可持续发展

2022-12-01 -

国家发改委细数“碳达峰十大行动”进展

2022-12-01 -

【深度】液氮应用领域较为广泛 行业发展前景较好

2022-11-25 -

国网成都市新津供电公司“四化”谋篇 推动二十大精神落到实处

2022-11-24 -

新能源领域最大A股IPO即将诞生!

2022-11-24 -

激光在玻璃打孔领域的应用

2022-11-23 -

募资300亿!新能源领域最大A股IPO即将诞生

2022-11-23 -

国家能源局:加强储能、氢能等领域标准体系研究

2022-11-17 -

中国将逐步推进甲烷排放控制工作

2022-11-11 -

教育部印发《绿色低碳发展国民教育体系建设实施方案》

2022-11-11 -

中国华电交易额同比增加28.3% 采购金额再创新高

2022-11-11 -

东方电气集团举行集中签约活动

2022-11-09 -

华为深耕行业场景,积极推进F5G演进

2022-11-09